- 美國第一季國內生產毛額以年率計算將成長 2.5%。

- 美國經濟目前的韌性增強了軟著陸的理由。

- 市場目前認為,美國聯邦儲備委員會將於 9 月開始其寬鬆週期。

美國經濟 分析局(BEA)將於本週四公佈 1-3 月份美國國內生產毛額(GDP)的首次估計值。預計報告將顯示經濟擴張 2.5%,而上一季的年化成長率為 3.4%。

預測美國國內生產毛額:解讀數字

美國週四的經濟議程包括公佈第一季國內生產毛額初值報告,將於格林威治時間 12:30 公佈。分析師預計,首次評估將顯示這個全球最大經濟體在 1-3 月間的成長率為 2.5%,儘管明顯低於上一季 3.4% 的擴張速度,但仍算是適度強勁。

美國經濟管理局最新發布的數據顯示:"2023 年實際國內生產毛額成長 2.5%(從 2022 年年度水準到 2023 年年度水準),而 2022 年成長 1.9%。 2023 年實際GDP 的成長主要反映了消費者支出、非住宅固定投資、州和地方政府支出、出口和聯邦政府支出的成長,但住宅固定投資和私人庫存投資的減少部分抵消了這一增長。進口減少"。

市場參與者也將密切關注GDP 物價指數(GDP 平減指數),它代表了一個經濟體在特定時期(通常是一年或一個季度)內所有新的國產最終產品和服務的平均價格變化。它基本上反映了一個經濟體的通貨膨脹率或通貨緊縮率。在 2023 年最後一個季度,GDP 物價指數上升了 1.7%,目前預計將上升 3.0%。

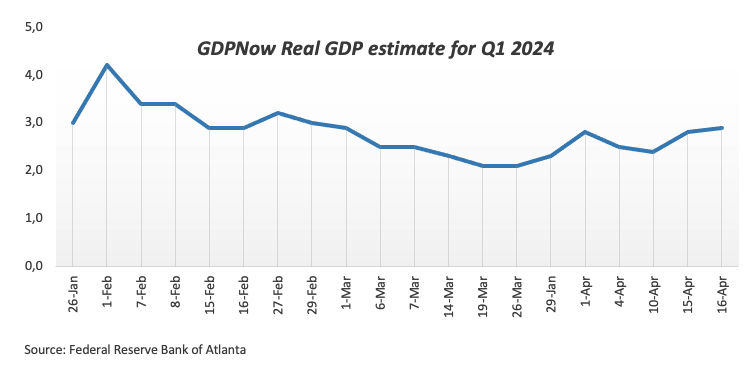

此外,亞特蘭大聯邦儲備銀行 GDPNow 對第一季實際 GDP 的估計也支持了這段時期美國經濟的穩健表現。

道明證券(TD Securities)的分析師認為:"GDP 成長在今年年初可能略有放緩,但在去年第三季和第四季分別以4.9% 和3.4% 的年化季率( AR)實現了兩次較強勁的擴張後,增速依然穩健。 24Q1 國內最終銷售的成長可能比標題(道明證券:2.8% 的季環比年化成長率)所顯示的更為穩健,因為我們預期淨貿易和庫存將適度抑制仍穩健的消費支出。 "

GDP 什麼時候公佈,對美元有什麼影響?

美國 GDP 報告將於格林威治時間週四 12:30 公佈。與此同時,在周五公佈美國第一季 GDP 首次預估值以及個人消費支出物價指數(PCE)追蹤的通膨率之前,美元似乎已進入盤整階段。

同時,市場參與者對美國聯邦儲備委員會(美聯儲)9月首次降息的預期不斷升溫,宏觀經濟前景依然保持一致。對此,CME 集團的聯準會觀察工具認為降息的可能性約為 70%,高於一個月前的近 3%。

還是在聯準會寬鬆週期開始前後,亞特蘭大聯邦儲備銀行行長拉斐爾-博斯蒂克(Raphael Bostic)預測美國通膨率將比之前預測的更快達到 2%,但並沒有急於 降息。紐約聯邦儲備銀行行長約翰威廉斯強調,聯準會的決策是基於積極的數據和經濟實力,並補充說如果需要提高利率,聯準會可能會進行調整。聯準會理事米歇爾-鮑曼(Michelle Bowman)表示,降低通膨的努力可能遇到了阻礙,這使得利率能否回到該行的目標不確定性。最後,Fed 主席鮑威爾(Jerome Powell)在最新評論中表示不急於開始降息,這與廣大利率制定者的觀點一致。

結果搶先看

第一季國內生產毛額(GDP)成長強於預期,可能會增強聯準會推遲啟動寬鬆計畫的預期,可能會推遲到9 月或12 月,這反過來又會導緻美元(USD)進一步走強。如果 GDP 物價平減指數上升,預計美元也將維持堅挺。

另一種情況是,如果美元突然改變主意,從而對當前市場對今年稍後降息的押注構成挑戰,則需要出現意外差於預期的經濟數據,而這在目前看來不太可能。

美元指數(DXY)技術分析

FXStreet 資深分析師巴勃羅-皮奧瓦諾(Pablo Piovano)指出:" ;如果看漲情緒升溫,美元指數(DXY)可能會直逼2024 年迄今的頂部106.51(4 月16 日)。突破這一水準可能會鼓勵市場參與者開始對11月份的最高點107.11(11月1日)進行潛在的訪問,就在2023年的最高點107.34(10月3日)之前。 "

巴勃羅補充說:"如果我們從相反的方向看,4 月份的底部103.88(4 月9 日)仍然受到200 天簡單移動平均線(SMA)103.99 的支撐,預計這一區域將提供適當的爭奪。跌破該區域後,將跌至 3 月低點 102.35(3 月 8 日)之前的 100 日均線 103.67。 "

經濟指標

國內生產毛額年化

實際國內生產毛額 (GDP) 年化值由美國經濟分析局按季度發布,衡量美國在特定時期內生產的最終產品和服務的價值。國內生產毛額的變化是衡量國家整體經濟健康狀況最常用的指標。數據以年化比率表示,這意味著該比率已經過調整,以反映如果國內生產總值繼續以該特定比率增長,一年時間內的變化量。一般來說,讀數高則美元(USD)看漲,讀數低則美元(USD)看跌。

GDP 常見問題

一個國家的國內生產毛額(GDP)衡量的是其在一定時期內(通常是一個季度)的經濟成長率。最可靠的數據是將國內生產毛額與上一季(如2023 年第二季與2023 年第一季)或去年同期(如2023 年第二季與2022 年第二季)進行比較的數據。以年計算的季度 GDP 數字推斷的是該季度的成長率,就好像該季度的成長率在全年保持不變一樣。然而,如果臨時衝擊影響了某一季的成長,但又不太可能持續全年--如2020 年第一季科維大流行爆發時的情況,當時的成長急劇下降,那麼這些數據就會產生誤導。

較高的GDP 結果通常對一國貨幣是正面的,因為它反映了經濟的成長,更有可能生產出可以出口的商品和服務,並吸引更多的外國投資。同樣,當國內生產毛額下降時,通常會對貨幣產生負面影響。當經濟成長時,人們往往會增加消費,從而導致通貨膨脹。於是,國家中央銀行必須提高利率來對抗通膨,其副作用是吸引更多全球投資者的資本流入,從而幫助本幣升值。

當經濟成長和 GDP 上升時,人們傾向於增加消費,從而導致通貨膨脹。於是,國家的中央銀行不得不提高利率來應對通貨膨脹。較高的利率對黃金來說是負面的,因為相對於將錢存入現金存款帳戶,持有黃金的機會成本會增加。因此,較高的 GDP 成長率通常是黃金價格的利空因素。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

最新新聞

推薦內容

通過FXStreet的專家預覽來了解市場走向

用我們的預測調查來達到妳的目標,這是壹種情緒工具,強調了主要市場專家對近期和中期價格的預期。這是壹張獨壹無二的匯率熱點圖,顯示了市場情緒和預期的走向。

使用FXStreet的交互式圖表來跟隨市場

明智地使用我們的互動圖表,它超過1500資產,銀行間利率,和廣泛的歷史數據。它是壹個必須使用的在線專業工具,為您提供壹個前沿的實時平臺,完全可自己設置且免費。

先來看看FXStreet的報價表格

不要浪費時間去比較許多仲介機構的匯價。所有的資訊都在一個地方——就在這裡。利用我們對不同市場(包括外匯、大宗商品和股票交易所)超過1600項資產的即時銀行間報價表格。