要點

- 紐西蘭儲備銀行(RBNZ)透過將官方現金利率(OCR)下調25個基點至5.25%開始了一個寬鬆週期,這一舉動出乎市場的普遍預期。這是為了避免在經濟狀況惡化的情況下落後於曲線而做出的決定。

- 紐西蘭經濟正面臨廣泛的弱點,包括移民放緩、失業率上升和緊縮的財政政策。通膨率從第一季的4.0%下降到第二季的3.3%,為紐西蘭央行提供了降息的空間。經濟收縮速度快於預期,央行預測第二季和第三季將出現衰退。

- 溫和的降息給紐元帶來了下行壓力,奧爾行長關於經濟面臨「最黑暗時期」的評論加劇了這一壓力。然而,市場已經消化了大幅降息的預期,限制了進一步的下行空間,除非紐西蘭央行出人意料地採取更激進的降息措施,或者經濟數據急劇惡化。

紐西蘭儲備銀行(RBNZ)啟動了一個寬鬆週期,將官方現金利率(OCR)下調25個基點至5.25%。雖然這一舉動沒有被共識所預料,但我們認為,任何延遲啟動寬鬆週期的行為都可能導致紐西蘭儲備銀行落後於曲線。

嚴峻的經濟前景

紐西蘭的經濟狀況正在惡化,各行業的疲軟都在擴大。通膨走軟,加上經濟出現裂縫,給了紐西蘭央行啟動降息週期的空間。第二季通膨率年減至3.3%,低於第一季的4.0%。同時,最新數據突顯了成長方面的幾個令人擔憂的趨勢:

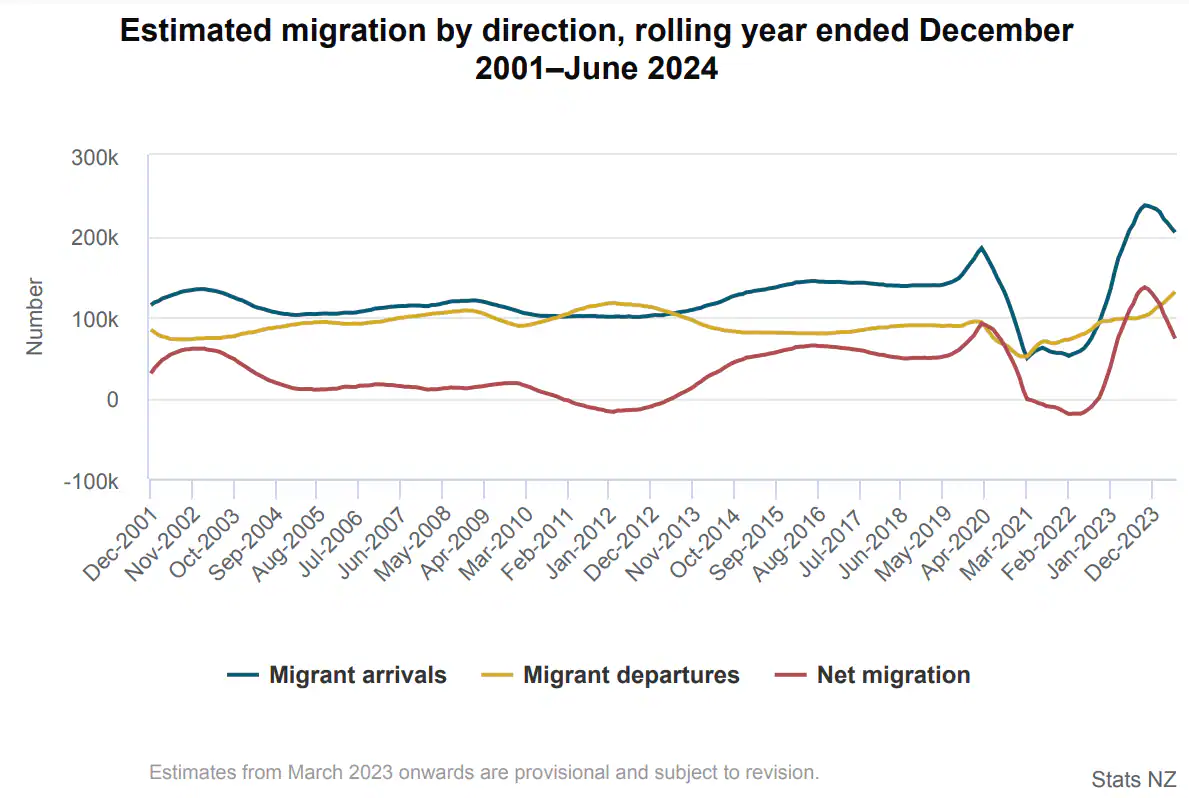

移民和人口成長:紐西蘭的淨移民流入大幅放緩,6月份降至16個月來的最低水平,導致人口成長放緩。這種放緩對消費者需求和更廣泛的經濟都有影響,中國經濟已經在與疲軟的零售銷售和企業信心作鬥爭。移民的減少也減輕了住房壓力,導致房地產市場降溫。

勞動市場動態:紐西蘭的勞動市場正顯示出壓力的跡象。 2024年第二季度,失業率從上一季的4.4%上升至4.6%,為三年多來的最高水準。儘管就業率環比增長了0.4%,但失業率的上升是由更高的參與率推動的。平均時薪年增幅從2024年第一季的4.8%降至4.0%。這顯示薪資壓力正在緩解,通膨可能在未來幾季回到紐西蘭央行1-3%的目標範圍。同時,勞動市場依然脆弱,隨著經濟放緩,有進一步走弱的風險。

緊縮的財政政策:紐西蘭的預算赤字正在擴大,這可能會給當前的聯合政府施加壓力,迫使其實施削減開支和稅收措施,這可能會進一步限制經濟活動。這種財政緊縮雖然旨在維持長期財政穩定,但可能會減少公共投資和限制消費者支出,加劇經濟放緩。

這些趨勢表明,經濟正處於衰退的邊緣,紐西蘭央行的聲明指出,經濟收縮的速度比預期的要快,並在第二季和第三季顯示出衰退。

紐元可能會立即下行,但關鍵的反轉會在前方觸發

紐西蘭央行溫和的降息令紐元承壓,尤其是考慮到市場尚未完全消化這項措施。紐西蘭央行行長奧爾表示,經濟正面臨“最黑暗的時期”,考慮降息50個基點,這給紐元帶來了進一步的下行壓力。也許是聯準會的堅持促使紐西蘭央行在目前的寬鬆週期中採取略微保守的立場。

然而,紐元跌勢逆轉的兩個關鍵催化劑仍有待觀察:

降息週期已經被完全消化:市場已經消化了新西蘭央行在即將到來的10月會議上不止一次的全面降息,2024年底的OCR預計為4.5%,而新西蘭央行的預測為4.92%。市場也預計,到2025年中期,聯準會將累計降息160個基點(bps),而紐西蘭央行(RBNZ)的最新預測是,在同一時期降息101個基點。由於市場已經處於鴿派軌道,除非紐西蘭央行出人意料地採取更激進的降息措施,或者經濟數據急劇惡化,否則進一步下行的空間有限。相反,如果紐西蘭央行的行動或經濟數據顯示市場高估了寬鬆週期,紐元可能會大幅反彈,特別是對其他貨幣,在寬鬆週期可能被低估,如澳元(AUD)。相比之下,紐西蘭央行沒有降息

對全球經濟衰退的擔憂:紐元與其他大宗商品和活動貨幣一樣,對全球經濟狀況特別敏感。對全球經濟衰退的擔憂日益加劇,尤其是如果美國經濟步履蹣跚,可能會令紐元承壓。全球經濟衰退可能會導致對紐西蘭出口產品的需求減少,從而削弱紐西蘭元。然而,如果全球經濟前景穩定或改善,美國仍然可以實現軟著陸,那麼隨著風險情緒的恢復,紐元可能會反彈。

總之,雖然紐元的近期前景看起來是悲觀的,但這兩個因素——對全球經濟衰退的擔憂和市場對降息週期的潛在過度定價——可能會成為紐元的重大逆轉觸發因素。從技術角度來看,紐元/美元鎖定在盤整中,可能需要突破才能獲得更清晰的方向。持續移動至200日移動均線(0.6088)上方可能預示看漲趨勢。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。