- 預計加拿大5月消費者物價指數(CPI)年率將上升 1.8%。

- 加拿大央行今年迄今已將政策利率調降 75 個基點。

- 加幣10月大幅下跌

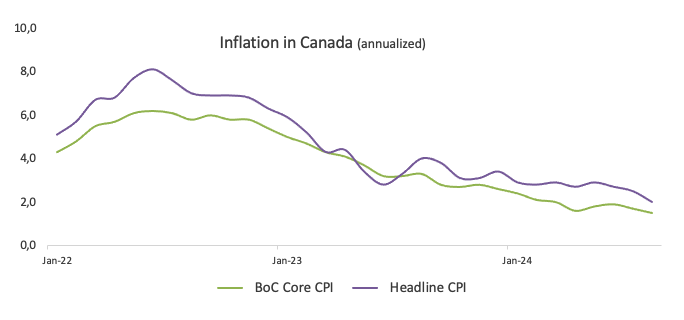

加拿大統計局將於週二發布由消費者物價指數(CPI)追蹤的 9 月最新通膨數據。預測顯示,上月整體消費者物價指數可能較去年同期上漲 1.8%。

在發布整體數據的同時,加拿大央行也將發布核心 CPI,其中不包括食品和能源等波動較大的部分。 8 月份,核心 CPI季減 0.1%,較去年同期上升 1.5%。同時,整體 CPI 在過去 12 個月中攀升了 2.0%,為 2021 年 2 月以來的最低水平,與上月相比下降了 0.2%。

這些通貨膨脹數據因其對加幣(CAD)的潛在影響而受到密切關注,尤其是考慮到加拿大央行當前的寬鬆週期。值得回顧的是,今年迄今為止,加拿大央行在 6 月、7 月和 9 月的政策會議上將政策利率下調了 25 個基點,使參考利率降至 4.25%。

在外匯世界,加幣在過去連續九天貶值,使美元/加幣自 8 月初以來首次跌至 1.3800 區域。

我們能從加拿大的通貨膨脹率中期待什麼?

分析師們對加拿大 9 月物價壓力的走向似乎存在分歧,不過他們一致認為,國內整體物價將暫時低於加拿大央行的目標。如果不出意外,潛在的通貨緊縮趨勢很可能會促使加拿大央行維持 6 月開始的寬鬆週期。

加拿大央行在9 月4 日降息後,行長Tiff Macklem 表示,降息25 個基點是合適的,不過他補充說,加拿大央行官員討論了不同的方案,包括放慢降息步伐,甚至降息50個基點。

關於通貨膨脹,Macklem 以加拿大央行在將通貨膨脹率降至 2% 目標方面取得的進展為由,暗示有可能進一步降息。 9 月 24 日,麥克爾姆在多倫多接受採訪時強調了將通膨率維持在 1%-3% 控制區間中點附近的重要性,他說:"我們需要堅持著陸。 " 他也強調了核心通膨率持續緩和的必要性,他指出,核心通膨率仍略高於 2%。

鑑於即將發布的數據,道明證券(TD Securities)的分析師指出:"我們認為,在汽油的大幅拖累下,CPI 將下跌至1.9%,但核心商品價格持穩和旅遊價格走強將抵銷這一跌幅。根據我們的預測,第三季CPI 將低於加拿大央行7 月的預測值,但由於石油價格走軟有助於推動這一走勢,而且加拿大央行的核心指標在9 月也有小幅回升,我們認為這併不能證明降息50個基點的舉措是合理的。 "

加拿大 CPI 資料何時公佈,對美元/加幣有何影響?

加拿大將於北京時間週二20:30發布9月CPI數據,加幣的反應將只取決於數據是否有任何重大意外。如果沒有主要的偏離預期的數據,該數據不太可能影響加拿大央行的利率前景。

美元/加幣本月以明顯的上行偏向拉開序幕,週一觸及 1.3800 附近的兩個月高點。迄今為止的月升勢是在美元(USD)強勁反彈的背景下取得的,美元走強令風險貨幣普遍承壓。

FXStreet 高級分析師巴勃羅-皮奧瓦諾(Pablo Piovano)指出,美元/加元若持續反彈,很可能會挑戰其2024 年的頂部1.3946(8 月5 日),然後為1.4000,該區域上一次觸及是在2020 年5 月。

"相反,支撐水平位於100和55日SMA均線1.3655和1.3618,然後為200日SMA均線1.3612。跌破該位可能引發其進一步下跌,可能指向下一個支撐位,位於9月底部1.3418(9月25日)和一周底部1.3358(1月31日)。 ”

經濟指標

下次發佈: 週二 10月 15, 2024 20:30

頻率: 每月

預期值: -

前值: -0.1%

來源: 加拿大統計局

加拿大央行(BOC)常見議題

什麼是加拿大央行,它如何影響加幣?

加拿大央行(BOC)總部設在渥太華,是為加拿大設定利率和管理貨幣政策的機構。加拿大央行每年召開八次定期會議,並視需要召開臨時緊急會議。加拿大央行的主要任務是維持物價穩定,也就是把通貨膨脹率控制在 1% 到 3% 之間。它實現這一目標的主要手段是提高或降低利率。利率上升通常會導致加幣匯率走強,反之亦然。其他工具包括量化寬鬆和緊縮政策。

什麼是量化寬鬆(QE),它對加幣有什麼影響?

在極端情況下,加拿大央行可以採用一種稱為量化寬鬆的政策工具。量化寬鬆是指加拿大央行印製加元,用於向金融機構購買資產--通常是政府或公司債。量化寬鬆通常會導致加幣走軟。當單純降低利率不太可能實現穩定物價的目標時,量化寬鬆是最後的手段。加拿大央行在 2009-11 年金融大危機期間使用了這項措施,當時銀行對彼此償還債務的能力失去信心,導致信貸凍結。

什麼是量化緊縮(QT),它對加幣有什麼影響?

量化緊縮(QT)是量化寬鬆的反向。它是在量化寬鬆之後,當經濟復甦和通膨開始上升時採取的措施。在量化寬鬆政策中,加拿大央行向金融機構購買政府和公司債券,為它們提供流動性,而在量化緊縮政策中,加拿大央行停止購買更多資產,並停止對已持有債券的到期本金進行再投資。這通常對加幣有利(或看漲)。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

最新新聞

推薦內容

澳元/美元在美國美元普遍疲弱的情況下,穩定在0.7100以下

AUD/USD 正在 0.7099 的三年高點下方整固,此為自 2023 年 2 月以來首次強勢突破 0.7000 的心理關口,受到澳洲儲備銀行的鷹派貨幣政策立場及美國美元普遍疲弱的支持。

黃金因獲利了結而回落至5,050美元以下,市場靜待美國數據發布

金價在週二的亞洲時段吸引了一些賣家,回落至5,050美元以下。隨著風險情緒改善和一些獲利了結,這種貴金屬小幅下跌。交易者關注稍後將公布的美國零售銷售數據和美聯儲官員的言論,並在週三的非農就業人數公布之前保持警惕。

美元/日圓在156.00下方保持防守,焦點轉向美國數據

美元/日元在週二的亞洲時段保持在156.00以下的弱勢。日本首相高市早苗帶領執政的自由民主黨取得歷史性的壓倒性勝利,加上干預談判,使得日圓對美元保持優勢。交易者們準備迎接可能提供更多線索的美國經濟數據,以了解聯邦儲備的貨幣政策。

比特幣價格預測:BTC跌破70,000美元,ETF資金流出和實現損失加劇看跌前景

比特幣(BTC)在週一撰寫時交易於70,000美元以下,處於下跌狀態,上週下滑近9%。機構需求持續減弱,現貨交易所交易基金(ETFs)錄得連續第三週的資金外流,顯示出機構投資者興趣的減退