很好地理解央行的反應函數是很重要的。它影響通貨膨脹和利率預期、債券收益率水平、投資者風險偏好和總體經濟信心。在美國,不同類型的信息有助於提高我們對美聯儲反應函數的理解:貨幣政策規則——在美聯儲工作人員為FOMC會議準備的材料中起著突出作用——在FOMC成員的經濟預測摘要中,以及演講和新聞發布會中,通貨膨脹、增長、失業和聯邦基金利率之間的關系。考慮到聯邦公開市場委員會對經濟數據(通脹、失業率、產出缺口)的反應隨時間而波動,後者繼續發揮核心作用。

很好地理解央行的反應函數是很重要的。它影響通貨膨脹和官方利率方面的預期,進而影響債券收益率水平、投資者風險偏好和總體經濟信心。就美聯儲而言,考慮到其政策決定的國際溢出效應,這一點甚至更為重要。幸運的是,美聯儲觀察人士擁有豐富的信息,可以幫助他們更好地理解美聯儲下一步可能采取的行動。誠然,最終加息、降息或維持聯邦基金利率不變的決定將取決於數據——傑羅姆•鮑威爾(Jerome Powell)和他的同事們一再堅持這一點——但不應孤立地看待這些數據。考慮到美聯儲的雙重使命,重要的是它們告訴我們的通脹前景,以及失業率前景。對於央行觀察家來說,這一分析構成了製定政策利率預期的基礎。這一過程的正式方法包括使用貨幣政策規則,其中使用少量宏觀經濟因素來描述政策製定者的反應函數。在美國,貨幣政策規則有著悠久的傳統,可以追溯到上世紀90年代初約翰•B•泰勒(John B. Taylor)的研究以及以他的名字命名的規則。他們還在美聯儲工作人員為聯邦公開市場委員會會議準備的意見中發揮著重要作用。

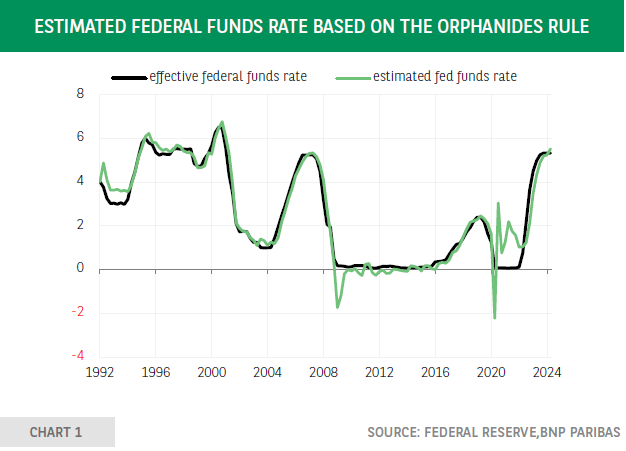

關鍵變量為中性利率、目標通脹、通脹缺口、產出缺口、失業缺口、各變量的假設權重和慣性系數,體現了貨幣政策執行的漸進式。盡管有限數量的變量將註意力集中在真正重要的事情上,但建議的策略比率根據模型規範變化很大。為了說明這一點,在2018年12月的聯邦公開市場委員會會議上,聯邦基金利率的目標區間被上調至2.25-2.50%,而基於各種貨幣政策規則的這一利率範圍在2.03%至4.66%之間。考慮到這一點,關註建議的更改而不是絕對級別可能更有意義。阿塔納西奧斯·歐菲尼德斯(Athanasios Orphanides)最近的一篇論文提出了一條規則,即聯邦基金利率的季度變化等於預期名義GDP增長率與自然增長率之差的0.5倍。這條規則密切跟蹤觀察到的聯邦基金利率的演變,對美聯儲觀察員根據不同的經濟預測進行情景分析很有用(圖1)。

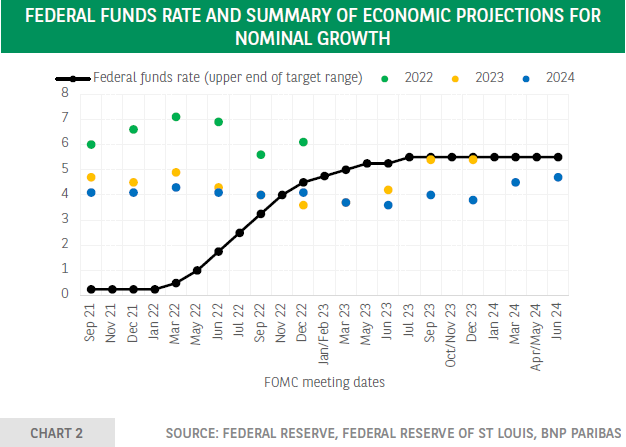

FOMC成員的經濟預測摘要(SEP)也揭示了他們的反應功能。圖2顯示了對名義GDP增長和聯邦基金利率目標區間上限的預測。圖3顯示了對個人消費支出(PCE)通脹的預測。在大幅上調通脹預測的背景下,2022年對2022年的名義增長預測已被上調,因此,後者似乎是當年開始的貨幣緊縮政策的關鍵驅動因素。直到2023年6月,2023年和2024年的名義增長預測都沒有顯示出明顯的趨勢。然而,它仍然處於高位,從而證明了限製性貨幣政策的立場是合理的,考慮到2023年下半年,在實際增長預期增強的推動下,名義增長預測有所上升,這一點就更加合理了。

顯然,對單一貨幣緊縮周期的直觀分析無法得出一般性結論。美聯儲(fed)最近的一篇論文采用了一種嚴謹的統計方法,作者在文中分析了FOMC參與者的反應函數中位數:聯邦基金利率的中位數預測如何響應通脹和失業率中位數預測的變化?結果表明,對通貨膨脹和產出缺口的反應隨時間而波動,在大流行後的世界中,對通貨膨脹的反應顯著增加。顯然,考慮到最近的通脹經歷,這樣的結果並不令人意外。

綜上所述,歐菲尼德斯提出的貨幣政策規則、對最新緊縮周期的分析以及對FOMC成員利率預測變化的計量經濟學估計——“點陣圖”——顯示了通脹(相對於目標)、名義GDP增長以及後者與其長期預測之間的差異在FOMC政策決定中所起的關鍵作用。然而,委員會的反應隨著時間的推移而波動,每個緊縮或寬松周期都是不同的,這意味著美聯儲觀察家應該密切關註FOMC成員的講話以及鮑威爾主席的新聞發布會,以補充上述變量的分析。

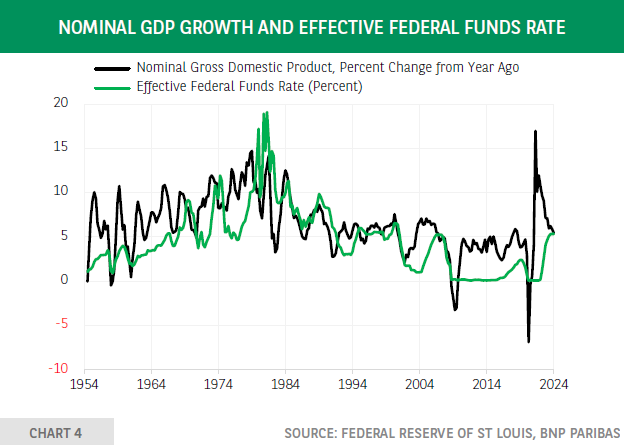

在這方面,最好記住,簡單的分析方法也可能提供價值。如圖4所示,從上世紀80年代初到全球金融危機期間,觀察到的名義GDP增長與聯邦基金利率之間存在密切關系。鑒於美國經濟增長的韌性和當前周期中緩慢的通縮,這種關系很有可能重新建立起來。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

最新新聞

推薦內容

澳元/美元在美國美元普遍疲弱的情況下,穩定在0.7100以下

AUD/USD 正在 0.7099 的三年高點下方整固,此為自 2023 年 2 月以來首次強勢突破 0.7000 的心理關口,受到澳洲儲備銀行的鷹派貨幣政策立場及美國美元普遍疲弱的支持。

美元/日圓下跌至155.00附近,焦點轉向美國數據

美元/日元在週二的亞洲交易時段遇到新的供應,並逐漸接近155.00。日本央行在日本首相高市早苗帶領執政的自由民主黨取得歷史性壓倒性勝利及干預談判後,日圓對美元保持優勢。交易者為即將公布的美國經濟數據做好準備,這些數據可能會提供更多有關聯邦儲備貨幣政策的線索

黃金:美國零售銷售數據會將其推升至5,100美元以上嗎?

黃金在週二早盤徘徊於每週高點5,087美元下方,靜待美國零售銷售數據。由於日圓持續走強及勞動市場惡化,美國美元進入下行整固階段。黃金週一收於5,000美元上方,現在希望突破5,100美元,日內相對強弱指標顯示看漲。

比特幣價格預測:BTC跌破70,000美元,ETF資金流出和實現損失加劇看跌前景

比特幣(BTC)在週一撰寫時交易於70,000美元以下,處於下跌狀態,上週下滑近9%。機構需求持續減弱,現貨交易所交易基金(ETFs)錄得連續第三週的資金外流,顯示出機構投資者興趣的減退