- 歐元/美元重新獲得溫和上漲動能,并重回 1.1180 區域。

- 美元跌去本周開盤漲幅,小幅回落。

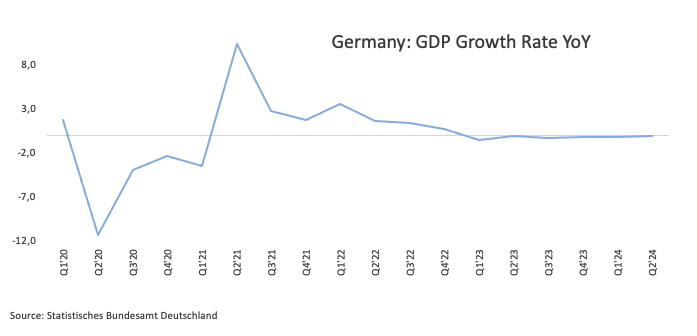

- 德國第二季度國内生産總值終值略超預期。

周二,歐元/美元收複周一的跌勢,窄幅震蕩,再次集中上行,近期的年内高點在 1.1200 附近。歐元/美元小幅上揚是在美元(USD)抛售略有回升的情況下發生的。

事實上,美元指數(DXY)顯示,繼周一從近期 2024 年低點 100.50 附近反彈後,美元重拾跌勢。在美債收益率表現不均衡和德國 10 年期國債收益率明顯上揚的背景下,風險資産有所增強,從而推動了這一跌勢。

與此同時,投資者仍在關注美聯儲(Fed)9 月降息的前景,此前美聯儲主席鮑威爾暗示可能是時候調整貨币政策立場了,并暗示可能在 9 月 18 日會議上降息。美聯儲主席鮑威爾還認爲,勞動力市場不太可能很快導緻通脹壓力增加,并強調美聯儲不希望勞動力市場狀況進一步降溫。

還是在美聯儲周圍,舊金山聯邦儲備銀行行長瑪麗-戴利周一認爲,降息的“時機已經到來” ,這與鮑威爾上周表達的觀點相呼應。但戴利指出,首次降息的幅度将取決于數據。戴利還提到,很難設想有什麽能夠阻止 9 月份将利率從當前的 5.25%-5.50% 的區間下調。

與這些潛在的降息相一緻,芝加哥商品交易所美聯儲觀察工具顯示,9 月份降息 25 個基點的可能性接近 65%。

至于歐洲中央銀行(ECB),其上周發布的《賬目》顯示,雖然決策者認爲上個月沒有立即降息的必要,但他們警告說,由于高利率對經濟增長持續造成影響,9 月份可能會重新讨論這個問題。

爲此,理事會成員克拉斯-克諾(Klass Knot)周二建議,如果通脹繼續下降,央行可能會逐步降低利率,但他指出,在決定 9 月份是否降息之前,還需要觀察更多的經濟數據。他強調了謹慎的态度,表示雖然有理由放松政策,但尚未做出最終決定。

一句話,如果美聯儲選擇更多或更大幅度的降息,那麽從中長期來看,美聯儲和歐洲央行之間的政策差距可能會縮小,從而有可能推高歐元/美元,尤其是市場預計歐洲央行今年還會再降息兩次。

不過,從長期來看,美國經濟的表現預計将優于歐洲,這表明美元長期疲軟可能會受到遏制。

另一方面,歐元進一步上漲似乎得到了頭寸的支持。事實上,根據美國商品期貨交易委員會(CFTC)的最新報告,歐元淨多頭頭寸已升至 6 月初以來的新高,這表明投機者的看漲情緒仍在持續。與此同時,交易商(對沖基金)維持淨空頭頭寸,合約達到數周高點。在本報告所述期間,歐元/美元開始強勁反彈,明确突破 1.1000 的心理關口,并在美元重新大幅下跌的推動下創下年内新高。

展望未來,德國将成爲本周的焦點,将公布零售銷售、通脹初值和勞動力市場報告。歐元區方面通脹數據也成爲焦點。

周二早些時候,德國第二季度國内生産總值(GDP)環比增長率終值持平,前值收縮了 0.1%。此外,根據 GfK 的數據,9 月份消費者信心指數降至-22.0。

歐元/美元日線圖

歐元/美元短線技術前景

進一步向北,歐元/美元有可能測試2024年高點1.1201(8月26日),然後是2023年高點1.1275(7月18日)和1.1300整數關口。

該貨币對的下一個下行目标是周低點 1.0881(8 月 8 日),然後是關鍵的 200 日均線 1.0850 和周低點 1.0777(8 月 1 日)。從這裏開始,歐元/美元将測試 1.0666(6 月 26 日)低點然後是在5 月低位 1.0649(5 月 1 日)。

從大局來看,隻要歐元/美元保持在關鍵的 200 日均線上方,就會持續上升趨勢。

到目前爲止,四小時圖顯示當前區間上端的側線主題。初步阻力位在 1.1201,然後是 1.1275。而近期支撐位在 1.1098,然後是處在1.1095的55簡單移動均線,然後是 1.0949。相對強弱指标(RSI)穩定在 59 附近。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

最新新聞

推薦內容

AUD/USD在0.7100附近遇到初步阻力

美國美元的適度反彈是導致澳元/美元週二日內回調的原因。事實上,該貨幣對在週一觸及接近0.7100的年度新高後,隨即受到輕微的下行壓力。展望未來,投資者預計將密切關注週三發布的中國通脹數據

EUR/USD 在 1.1900 下方看起來有賣壓

歐元/美元在亞洲開盤前保持其看跌基調,隨著美元走強回落至1.1900以下區域。事實上,該貨幣對在周三美國非農就業人數重要數據發布前的穩定謹慎中,逆轉了連續兩天的漲勢。

黃金的意志之戰仍在繼續,多頭尚未準備放棄

黃金仍然處於防守狀態,並在週二接近每盎司5,000美元的關鍵區域,回吐了最近兩天的一部分漲幅。這種貴金屬的回調發生在美國美元走強、美國國債收益率下降以及即將發布的關鍵美國數據前的穩定謹慎情緒之下。

比特幣價格預測:隨著加密市場顯示出謹慎的穩定跡象,BTC跌破69,000美元

比特幣(BTC)價格接近下方盤整邊界,週二寫作時交易價格低於69,000美元。跌破這一關鍵水平將暗示向60,000美元的修正。然而,機構和企業需求支持BTC的短期穩定。此外,Crypto King的鏈上數據表明賣壓緩解和買方的試探性參與,暗示謹慎的穩定