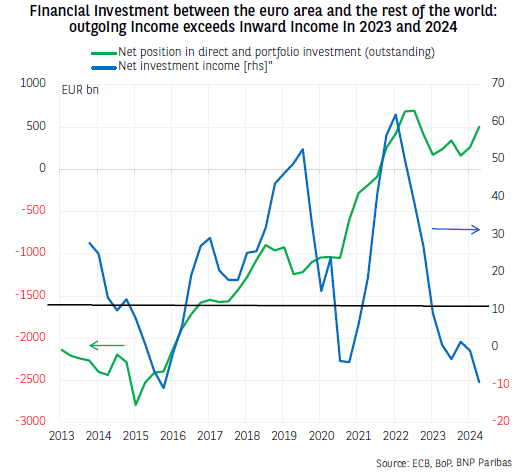

歐元區的直接和證券投資淨國際投資頭寸在 2015 年至 2022 年間顯著恢復,從 2021 年起變為正值,這意味著歐元區已成為世界其他地區的淨債權人。然而,它從這些資產中獲得的收入低於它支付給非居民投資者的收入。原因何在?

歐元區外的儲蓄者和投資者與歐元區內的非居民投資者的相對選擇對投資收入流入和流出歐元區有影響。

歐元區淨國際投資頭寸的變化是由於債務資產淨餘額的恢復。自 2019 年以來,歐元區投資者持有的非居民發行的債務多於非居民持有的歐元區發行人的債務,此後差距不斷擴大。相反,股票1和基金單位的淨頭寸仍然為負,並且呈橫向移動:非居民投資者持有的在歐元區發行的股票和基金單位(包括私募股權)始終多於歐元區投資者在歐元區以外持有的股票和基金單位。2 這意味著,從結構上講,在國外投資的歐洲儲蓄者的風險偏好低於在歐洲投資的非居民儲蓄者。

儘管自2022年以來,直接和證券投資方面的國際淨投資頭寸相對穩定,但投資收益餘額急劇下降,從2022年第一季度的年初至今峰值+ 620億歐元降至2024年第二季度的- 90億歐元。整個期間的累計餘額甚至略微變為負值(- 18億歐元)。

雖然債務工具的利息收入餘額基本為正,並繼續增長,但本來就為負的股權收入(股息和再投資收益)餘額卻急劇惡化。首先,歐元區股票和基金單位的淨頭寸從 2022 年第一季度的 -4980 億歐元降至 2024 年第二季度的 -7910 億歐元。其次,非居民投資者從投資歐元區股票和基金單位中獲得的回報(不包括資本收益的收入)高於歐元區以外的歐元區投資者,最重要的是差距擴大了。

因此,與歐元區非居民投資者相比,歐元區以外的歐元區投資者持有更多的債務工具(風險和收益低於股權工具),而持有的股票和基金單位較少。此外,他們持有的股票和基金單位的平均股息收益率低於非居民投資者在歐元區發行的股票。這種回報等級與歐洲和美國指數之間的差異相一致。例如,雖然標準普爾 500 指數的總回報率明顯高於 Eurostoxx 200(2010-2023 年年均回報率為 13.9% 對比 8.7%),但其年股息收益率低於歐洲指數(同期平均分別為 1.9% 和 2.9%)。

這些發展應該結合今年發布的萊塔和德拉吉報告來看待,這兩份報告都強調需要通過動員更多的歐洲儲蓄來為額外的生產性投資提供資金。挑戰不僅在於鼓勵為生態和數字轉型所需的額外投資提供資金,還在於縮小與美國的部分投資和生產力差距。然而,歐洲儲蓄者的風險偏好必須提高,否則風險轉換機制將發揮至關重要的作用。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

最新新聞

推薦內容

澳元/美元因美國美元普遍走弱而觸及三年高點

AUD/USD 在突破 0.7000 心理關口後,交易接近三年高點,這是自 2023 年 2 月以來的首次突破,受到澳洲儲備銀行在 2 月會議上意外加息 25 個基點至 3.85% 的支持。日線圖顯示該貨幣對處於明確的上升趨勢中,持穩於 50 日指數移動平均線附近的 0.6970 及 200 日 EMA 附近的 0.6700 之上

歐元/美元在1.1900以上延續其樂觀情緒

歐元/美元保持堅挺的基本買盤,在週一北美交易時段結束時突破1.1900大關。該貨幣對的持續上漲趨勢出現在美元持守防守態勢之際,交易者在即將公布的美國非農就業數據和消費者物價指數數據前保持謹慎

黃金加速上漲,重新瞄準5,100美元

黃金重新獲得動力,在週一的後半段挑戰每日高點,朝著每盎司5,100美元的目標邁進。這種貴金屬受到中國人民銀行持續購買的新跡象的支持,同時市場對美聯儲可能更加鴿派的預期也促進了價格上漲。

比特幣價格預測:BTC跌破70,000美元,ETF資金流出和實現損失加劇看跌前景

比特幣(BTC)在週一撰寫時交易於70,000美元以下,處於下跌狀態,上週下滑近9%。機構需求持續減弱,現貨交易所交易基金(ETFs)錄得連續第三週的資金外流,顯示出機構投資者興趣的減退