總結

7月份的CPI報告可能會進一步證明,儘管通膨尚未完全回到聯準會的目標水平,但它正在趨於平靜。我們預計7月整體CPI將上漲0.2%,這將使年比利率穩定在3.0%以上的三年低點。隨著一些更不穩定的「超級核心」成分的反彈,7月的核心CPI似乎也將上漲0.2%。然而,我們預計今年前五個月房屋通膨的回落將持續下去,核心商品價格將繼續直接下跌。如果實現,核心CPI的12個月變化將降至3.2%的新週期低點。

展望7月以後,我們預期通膨將繼續回落。勞動成本對聯準會2%的通膨目標不再是一個有意義的威脅,因為勞動力的成長與勞動需求的下降同時發生。同時,消費需求疲軟對價格成長的下行壓力正在加大,並推動可自由支配物品的通膨回到2019年的水準。儘管核心個人消費支出(PCE)的同比通膨率可能會在今年年底前保持在當前水準附近,但年化通膨率似乎將回落至符合FOMC目標的水準。在勞動市場日益令人擔憂的情況下,我們預期聯準會將認為通膨足夠接近其目標,並在下次會議上開始降息週期。

7月CPI可望再次溫和上漲

就業市場的疲軟可能最終奪走了人們對通膨的關注,但FOMC對日益黯淡的就業前景的反應程度,在一定程度上取決於價格數據從現在開始的表現。過去兩個月的通膨數據顯示,在第一季的脫軌之後,價格成長的下行趨勢又回到了正軌。 7月的CPI報告可能會進一步證明,儘管通膨尚未回到聯準會的目標水平,但它正在趨於平靜。

我們估計7月整體CPI上漲0.2%,這將使12個月的變化穩定在3.0%的三年多低點。儘管當月汽油價格漲幅略高於1%,但由於投入價格更為穩定,促銷活動增加,食品雜貨價格可能變化不大。

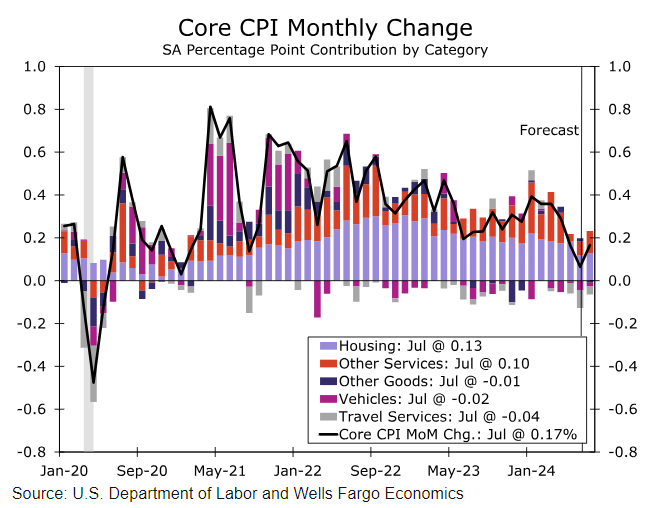

不包括食品和能源,我們也預期將溫和成長0.2%,即使這與6月份相比略有上升(圖1)。如果實現,核心通膨率年增率將小幅下降至3.2%,三個月的年化通膨率為1.6%,顯示未來12個月的變化將進一步放緩。 7月商品價格可能會再下降0.1%。不過,有初步跡象顯示,除汽車以外,商品的通縮勢頭正在減弱,「其他」核心商品的年增速開始轉高。

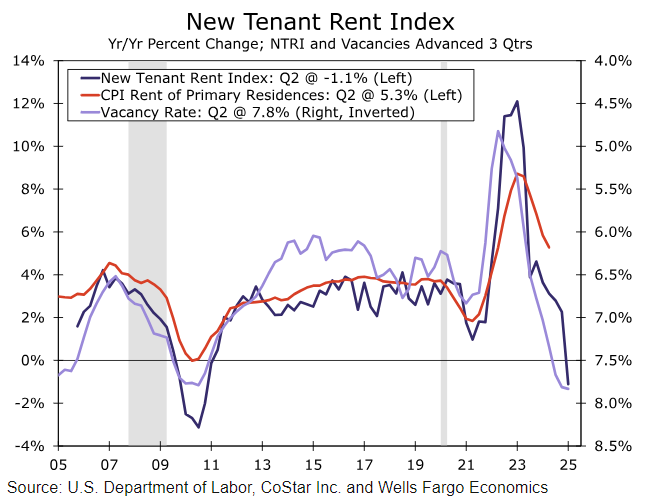

由於核心商品通膨已經低於疫情前的水平,服務業需要更多的實質降溫,才能繼續壓低核心通膨。相較於6月份,7月份核心服務價格的漲幅似乎更快,但我們預期的0.25%的漲幅仍明顯低於今年前六個月0.40%的平均月漲幅。我們預計,7月份的月增長將受到「超級核心」的推動,此前6月份波動較大的旅遊服務類別出現大幅下滑,而醫療保健服務的漲幅低於趨勢水平。然而,根據勞工統計局的新租戶租金指數和私部門空置率(圖2),6月主要住房的下降似乎是可持續的。我們預計7月將再成長0.3%,到今年年底,主要住房每月將成長0.25%-0.30%。

季節性因素似乎也有助於控制7月的核心CPI,儘管影響程度低於6月。在過去五年中,7月份的價格上漲幾乎與整個日曆年的價格平均變化一致,而在大流行之前的幾年裡,7月份的價格上漲往往低於平均水平。如果價格調整的日曆年時間正回到疫情前的模式,通貨膨脹的緩和趨勢可能會被季節性因素「預期」更大的成長所誇大。雖然這種動態可能會使7月份的月度數據更加有利,但這種動態的逆轉似乎將在9月份發生,並在一定程度上推高月度數據。

降低定價權以壓低通膨

展望未來,通膨應該會在未來幾季繼續呈趨勢消退,即使它仍然略高於聯準會的目標(圖3)。經濟的供給側可能不會像2022年或2023年那樣迅速癒合,但早期改善的反通膨影響仍在影響消費者物價。商品和服務供應商都在經歷僱用成本的緩慢增長。單位勞動成本低於2%,突顯勞動市場狀況不再對聯準會的通膨目標構成威脅。雖然服務業通膨降溫的速度慢於商品通膨,正如它起飛的速度慢於商品通膨一樣,但它應該受益於實物投入成本增長更為緩慢,因為商品通膨目前低於大流行前的水平。

同時,需求疲軟對價格成長帶來的下行壓力正在加大。消費者不再是疫情後復甦初期的價格接受者。來自聯準會褐皮書的軼事證據強調了企業定價權的削弱;7月份報告中的全國總結指出,「幾乎每個地區都提到零售商在打折商品,或者對價格敏感的消費者只購買必需品,降低質量,購買較少的商品,或貨比三家以獲得最優惠的價格。過去一年,與可自由支配商品和服務相關的通膨已回落至2019年的平均水平(圖4)隨著官方數據終於反映出過去兩年租金增長放緩,非可自由支配的通脹應會進一步有所緩解。

在供給面改善和消費者對價格日益敏感的情況下,反通膨已變得更為廣泛。與一年前的35%相比,58%的CPI類別的價格同比增長放緩至2%以下(圖5),而CPI中位數的三個月年化增長率為3.2%,這是自2021年春季通貨膨脹開始以來的最慢速度。在聯準會偏好的個人消費支出平減指數中,不斷擴大的反通膨也很明顯。儘管傳統核心指數維持在2.6%不變,但6月削減後的平均個人消費支出指數仍較去年同期持續放緩。

我們預期未來幾個月通膨率將緩慢下降。消費者物價指數的改善可能比個人消費支出平減指數更為明顯,因為CPI對房屋通膨和機動車保險的權重更大然而,儘管核心個人消費支出(PCE)的同比通膨率可能會在年底前維持在目前水平,但年化通膨率似乎將回落至與FOMC目標一致的水平(參見圖3)。在勞動市場日益令人擔憂的情況下,我們預期聯準會將認為通膨已經足夠接近其目標,並在下次會議上開始降息週期。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

最新新聞

推薦內容

金價保持堅挺,但在關鍵美國經濟數據發布前缺乏後續動能

黃金(黃金/美元)在週二努力尋找方向,由於缺乏新的市場驅動因素,整體交易活動較為平淡。在撰寫本文時,黃金/美元在5043美元附近交投,保持堅挺,此前在早期亞洲時段短暫跌破5000美元的心理關口

石油:供應風險抵消伊朗緩和局勢 – 德國商業銀行

德國商業銀行(Commerzbank)的卡斯滕·弗里奇(Carsten Fritsch)指出,隨著美國與伊朗在阿曼的間接談判降低了對美國打擊的擔憂,油價最初下跌,地緣政治風險溢價降低。然而,隨著市場關注持續的供應風險,包括哈薩克斯坦的出口大幅減少以及如果印度在與美國的新貿易安排下削減對俄羅斯的進口,俄羅斯是否能夠繼續供應原油的不確定性,油價隨後回升

黃金失去一些動力,但仍高於5,000美元

黃金在週二面臨一些賣壓,放棄了最近兩天的部分漲幅,但仍然保持在每盎司5,000美元以上的交易水平。這種貴金屬的日內回調是對美國美元小幅反彈的回應,而美國國債收益率在整個曲線上下降似乎限制了下行空間

比特幣價格預測:隨著加密市場顯示出謹慎的穩定跡象,BTC跌破69,000美元

比特幣(BTC)價格接近下方盤整邊界,週二寫作時交易價格低於69,000美元。跌破這一關鍵水平將暗示向60,000美元的修正。然而,機構和企業需求支持BTC的短期穩定。此外,Crypto King的鏈上數據表明賣壓緩解和買方的試探性參與,暗示謹慎的穩定