聯準會已經明確表示,從下週開始,貨幣政策將有意義地放鬆。我們曾經傾向於降息50個基點,但最新的就業和通膨數據表明,官員更有可能投票贊成降息25個基點。儘管如此,它們將為未來可能採取的更激進的行動敞開大門。

降息預期在夏季形成

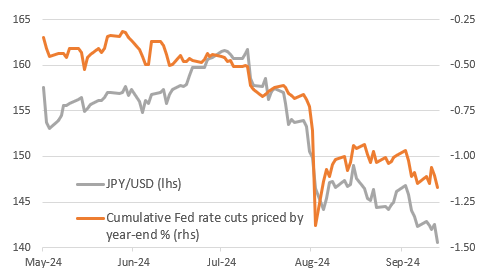

這是一個多事的夏天,日本銀行在7月30日昇息,這讓市場中的許多人措手不及,而聯準會在7月31日的聯邦公開市場委員會會議上轉向減少對通膨的重視,更關注就業狀況,引發了一些主要的市場波動。 8月2日公佈的疲弱的美國就業報告加劇了這種情況。隨著日圓飆升,引發了對金融市場可能出現混亂的擔憂,市場開始為聯準會可能在兩次會議之間降息進行定價。聯準會曾經在9月的FOMC會議上定價了60個基點的寬鬆幅度,在年底前定價了累計138個基點的寬鬆幅度。

聯準會到2024年底降息的市場定價(%)和美元/日圓

資料來源:荷蘭國際集團Macrobond

聯準會的措辭承認,優先事項改變了

各國央行行長的安撫言論和一些好轉的美國經濟數據,幫助穩定了情勢,但很明顯,聯準會實施有意義的政策寬鬆的可能性有所增加。事實證明,7月FOMC會議紀要顯示,曾考慮過意外降息,「幾位」聯準會成員表示,數據流「為在本次會議上將目標區間下調25個基點提供了一個合理的理由,或者他們本可以支持這樣的決定」。隨著對就業前景的擔憂加劇,通膨擔憂有所緩和。

最終,他們決定等待更多數據,但「絕大多數」委員認為,「在下次會議上放鬆政策可能是合適的」。然後,在8月23日,聯準會主席傑羅姆·鮑威爾(Jerome Powell)非常明確地表示,「政策調整的時機已經到來;前進的方向很明確。」後來的結果是,芝加哥和紐約聯邦儲備銀行投票贊成將貼現率下調25個基點,這是聯準會有意放鬆更廣泛貨幣政策的另一個訊號。貼現率是聯準會向金融機構提供貸款的利率。

我們的預測是50個基點,但我們現在認為25個基點的可能性更大

當時的問題是降息25個基點還是50個基點。我們傾向於更大的變動,作為對未來更明顯的就業疲軟前景的保險政策,但最近的就業報告並不像人們擔心的那樣疲軟,8月份核心CPI環比0.3%的數據比預期的要高。在這種背景下,我們不得不承認,升息25個基點似乎是最有可能的結果。市場也意識到了這一點,在CPI公佈後,30個基點的利率被定價——實際上,25個基點的利率被計入了聯準會降息50個基點的可能性為20%。然而,截至上週五上午,市場對更大幅度降息的大量押注已將利率調整至36.5個基點,即降息50個基點的可能性基本上為46%。

大門將為更大的行動敞開

我們認為,這確實是一次千鈞一發的時刻,聯邦公開市場委員會(FOMC)的一些成員將投票支持降息50個基點。我們同意,有很多理由可以證明這樣的舉動是合理的。商業調查描繪了一幅經濟活動和招聘放緩的慘淡圖景。同時,聯準會自己的褐皮書顯示,在過去8週,美國祇有3個美聯儲地區(波士頓、芝加哥和達拉斯聯邦儲備銀行)經歷了「輕微」增長,而其他9個地區的產出持平或下降。然而,參與投票的聯邦公開市場委員會成員的組成,以及這些成員對通膨可能保持黏性的一定程度的擔憂,可能會看到選擇25個基點的微弱多數。儘管如此,如果他們真的這麼做了,我們認為聯準會主席鮑威爾將在新聞發布會上採取相對溫和的立場,並在數據惡化的某個時候為更大的行動敞開大門。

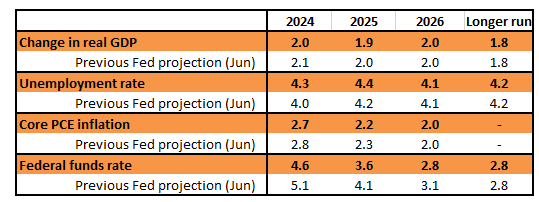

荷蘭國際集團對聯準會預測的預期

資料來源:ING,Fed

聯準會預計將降息200個基點以上

我們很快就會得到聯準會經濟預測的最新消息。考慮到他們6月對經濟成長和失業率的預測在當時看來過於樂觀,可能會有一些實質的修正。我們認為,他們將在今年三度降息25個基點、明年再降息125個基點的共識數字上趨於一致。

這低於目前金融市場定價的2024年升息100個基點和2025年升息150個基點,但我們強烈懷疑聯準會將強調宏觀前景的不確定性和靈活的意願——如果數據證明這一點是合理的,他們可以採取更多行動。我們懷疑聯準會將維持對聯邦基金的長期預期為2.8%,並在6月將其上調至這一水準。

我們的觀點是今年降息 100 個基點,明年再降息 100 個基點。因此,如果他們下週降息25 個基點,則意味著11 月或12 月的FOMC 會議上將降息50 個基點,2025 年前四次FOMC 會議上將降息25 個基點,使聯邦基金利率上限保持在3.5%。我們認為,鑑於商業調查惡化和勞動力招聘大幅放緩,聯準會最終將提前實施寬鬆政策,這兩者結合起來將有助於比聯準會目前假設的更快地抑制價格壓力。

債券面臨「賣出事實」心理的風險,即使這只是暫時的

歷史表明,對一系列降息的預期和隨後的實施往往與 10 年期美國國債殖利率的下跌相吻合。這裡有更多相關資訊。自 6 月以來,預期階段已經到來,10 年期殖利率下降了約 100 個基點。實施階段就在我們面前。最大的問題是 10 年期殖利率是否有能力進一步下跌。目前收益率在 3.65% 左右。一段時間以來,我們一直在談論收益率下降至 3.5% 或略低於這一水平的路徑。但任何低於這一水平的收益率都傾向於與未來市場折價相比顯得過於極端,因為市場折價會使基金利率穩定在 3% 左右。

我們堅持方向謹慎,原因有二。首先,在下跌過程中,10 年期殖利率往往不會觸及基金利率所達到的低點。其次,10 年期美國公債殖利率在 3.5% 左右或略低於這一水平與 10 年期 SOFR 利率在 3% 左右相一致。這與折現的未來基金利率底部持平,實際上應該充當下限。當然,這個下限是一個移動變量,因為它可以向下移動。但根據我們現在的情況,較長期限的 SOFR 利率實際上不應該低於基金利率的隱含下限。

因此,當我們面臨週期的第一次降息時,長期利率還有進一步下降的可能。但要大幅降息,市場需要開始考慮比目前預期的更大規模的寬鬆政策。我們預計聯準會將普遍降息至目前的預期水平,但更有可能略高於而不是低於預期。這應該會限制 10 年期利率的下行空間。

最後,請記住,首次降息並不保證 10 年期美國公債殖利率同時下降。 1990 年代中期的降息階段就是一個例子,隨著聯準會開始降息,10 年期公債殖利率上升。 10 年期殖利率隨後回落至新低,但先前已上升了約 50 個基點。在首次降息之前,有一種「賣出事實」的論點認為 10 年期殖利率會隨之上升。但如果發生這種情況,我們預期殖利率最終會回落,出現數週的逆轉。

聯準會事件風險不太可能打破美元疲軟趨勢

美元指數較 7 月初的高點下跌約 5%。在此期間,兩年期美國公債殖利率已下跌近 100 個基點,曲線呈現多頭市場陡峭化。這些走勢看起來完全一致,即將召開的 FOMC 會議面臨的最大外匯問題是美元是否需要進一步拋售。

鮑威爾現在有更多理由採取鴿派立場

如果聯準會在 9 月 18 日僅降息 25 個基點,並且點圖的鴿派程度低於市場目前的定價,那麼這一切都會讓人傾向於支持美元逆勢上漲。情況可能就是這樣,如果是這樣,我們預計這將是短暫的。今年,鮑威爾主席的記者會趨於鴿派,與今年稍早相比,他現在有更多理由採取鴿派立場。

同樣,聯準會的自由裁量而非強制降息(與軟著陸一致)最終應該會對美元產生負面影響。這將與風險資產保持相對支撐以及美元開始處於美元微笑曲線的看跌最佳點一致。

預計外匯交易員將繼續透過美元/日圓表達美國利率走軟的說法。這對貨幣對是對美國利率最敏感的貨幣對之一,油價下跌和日本央行升息前景助長了日圓上漲。如果美國股市重新定價以應對較弱的成長前景,日圓也可以作為一種對沖工具。我們預計美元將在 11 月美國大選前普遍走弱,此後情境分析將佔據主導地位。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

最新新聞

推薦內容

金價保持堅挺,但在關鍵美國經濟數據發布前缺乏後續動能

黃金(黃金/美元)在週二努力尋找方向,由於缺乏新的市場驅動因素,整體交易活動較為平淡。在撰寫本文時,黃金/美元在5043美元附近交投,保持堅挺,此前在早期亞洲時段短暫跌破5000美元的心理關口

石油:供應風險抵消伊朗緩和局勢 – 德國商業銀行

德國商業銀行(Commerzbank)的卡斯滕·弗里奇(Carsten Fritsch)指出,隨著美國與伊朗在阿曼的間接談判降低了對美國打擊的擔憂,油價最初下跌,地緣政治風險溢價降低。然而,隨著市場關注持續的供應風險,包括哈薩克斯坦的出口大幅減少以及如果印度在與美國的新貿易安排下削減對俄羅斯的進口,俄羅斯是否能夠繼續供應原油的不確定性,油價隨後回升

黃金失去一些動力,但仍高於5,000美元

黃金在週二面臨一些賣壓,放棄了最近兩天的部分漲幅,但仍然保持在每盎司5,000美元以上的交易水平。這種貴金屬的日內回調是對美國美元小幅反彈的回應,而美國國債收益率在整個曲線上下降似乎限制了下行空間

比特幣價格預測:隨著加密市場顯示出謹慎的穩定跡象,BTC跌破69,000美元

比特幣(BTC)價格接近下方盤整邊界,週二寫作時交易價格低於69,000美元。跌破這一關鍵水平將暗示向60,000美元的修正。然而,機構和企業需求支持BTC的短期穩定。此外,Crypto King的鏈上數據表明賣壓緩解和買方的試探性參與,暗示謹慎的穩定