- 歐元/美元上漲0.36%,預計本週平盤結束,因特朗普推遲對伊朗的軍事行動。

- 沃勒呼籲7月降息與美聯儲報告及巴金的謹慎立場形成對比。

- 隨著7月9日截止日期臨近,歐盟-美國貿易協議岌岌可危,限制了上漲潛力。

歐元在週五對美元有所反彈,預計本週將基本持平,因為風險偏好惡化。儘管美國總統唐納德·特朗普推遲了對以色列-伊朗衝突的軍事干預,但這一情況仍在發生。發稿時,EUR/USD交易於1.1534,上漲0.36%。

由於美國貿易政策限制在中國有生產利益的晶片製造商,市場情緒轉為負面,一位美國高級官員尋求撤銷豁免,導致主要美國指數大幅下跌。與此同時,特朗普決定支持外交而非戰爭,推遲可能的攻擊兩週,這為歐元提供了支撐。然而,伊朗表示在以色列繼續敵對行動的情況下不會進行談判。

另一個提振歐元的事件是美聯儲(Fed)理事克里斯托弗·沃勒宣布他支持在7月降息。相反,美聯儲的貨幣政策報告表明,當前政策在外部衝擊的不確定性中處於良好位置,而里士滿聯邦儲備銀行行長托馬斯·巴金則主張在降息前保持進一步耐心。

儘管如此,由於歐盟(EU)與美國未能達成貿易協議,EUR/USD可能面臨壓力。隨著7月9日最後期限的臨近,達成協議的機會正在減少。

在數據方面,歐盟公布的消費者信心指數令投資者失望,儘管交易者對這一糟糕數據不以為然,推動歐元/美元走高。

歐元 價格 本周

下表顯示了 歐元 (EUR) 對所列主要貨幣 本周的變動百分比。 歐元 對 加拿大元 最強。

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.18% | 0.88% | 1.05% | 1.17% | 0.53% | 0.88% | 0.80% | |

| EUR | -0.18% | 0.59% | 0.86% | 1.00% | 0.49% | 0.71% | 0.62% | |

| GBP | -0.88% | -0.59% | 0.29% | 0.41% | -0.11% | 0.12% | 0.04% | |

| JPY | -1.05% | -0.86% | -0.29% | 0.11% | -0.82% | -0.54% | -0.66% | |

| CAD | -1.17% | -1.00% | -0.41% | -0.11% | -0.56% | -0.29% | -0.37% | |

| AUD | -0.53% | -0.49% | 0.11% | 0.82% | 0.56% | 0.23% | 0.14% | |

| NZD | -0.88% | -0.71% | -0.12% | 0.54% | 0.29% | -0.23% | -0.08% | |

| CHF | -0.80% | -0.62% | -0.04% | 0.66% | 0.37% | -0.14% | 0.08% |

熱圖顯示了主要貨幣相對於其他貨幣的百分比變化。基礎貨幣從左列中選取,而報價貨幣從頂部行中選取。例如,如果您從左列選擇 歐元 竝沿著水平線移動到 美元 ,則框中顯示的百分比變化將表示 EUR (基數)/ USD (報價)。

每日市場動態:歐元/美元無視美聯儲鷹派言論,反彈

- 地緣政治將繼續驅動價格走勢,這迄今為止使美元進一步升值。因此,風險規避環境最有可能推動歐元/美元下行,儘管"賣出美國"交易仍然有效。

- 來自美國的新數據表明經濟降溫,費城聯邦儲備製造業指數在6月保持在-4,與5月持平,但低於預期的-1的輕微收縮。

- 美聯儲主席傑羅姆·鮑威爾表示,銀行處於觀望狀態,並補充說政策適度限制。他表示,只要勞動力市場保持穩健,通脹降溫,維持利率是"正確的做法"。

- 在本週,美聯儲將利率維持在4.25%-4.50%不變。美聯儲官員更新了經濟預測,將2025年GDP增長前景從3月的1.7%下調至1.4%。失業率預測從4.4%上調至4.5%,而核心PCE通脹預測從2.8%上調至3.1%。

- 6月歐盟消費者信心指數降至-15.3,低於預期的-14.5的改善。

- 金融市場參與者不期望歐洲央行在7月貨幣政策會議上將存款便利利率下調25個基點(bps)。

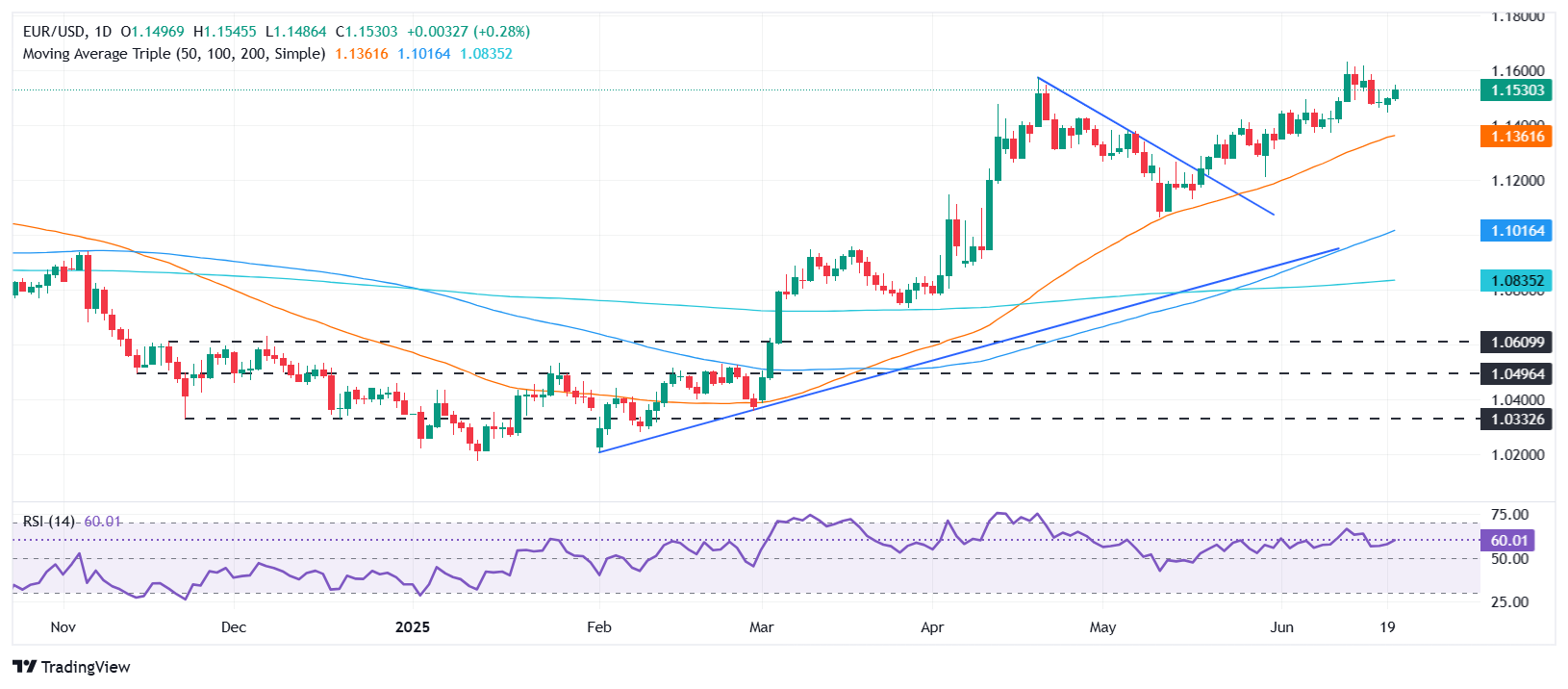

歐元技術展望:歐元/美元攀升至1.1500以上,多頭目標1.1550

從技術角度來看,歐元/美元的上升趨勢正在恢復。價格走勢表明,"晨星"三根蠟燭圖形暗示買家正在積累,準備推動匯率上漲。相對強弱指數(RSI)進一步確認了這一點,RSI在停滯兩天後向上攀升。

因此,歐元/美元的首個阻力位將是1.1550。突破後將暴露1.1600,隨後是年內高點1.1631。相反,若日收盤低於1.1500,則將為測試1.1450鋪平道路。下一個關鍵支撐位將是1.1438的20日簡單移動平均線(SMA),隨後是1.1400。

歐央行 FAQs

位於德國法蘭克福的歐洲中央銀行是歐元區的儲備銀行。歐洲央行為該地區設定利率並管理貨幣政策。歐洲央行的主要任務是維持物價穩定,這意味著將通脹率保持在2%左右。它實現這一目標的主要工具是提高或降低利率。相對較高的利率通常會導致歐元走強,反之亦然。歐洲央行管理委員會每年召開八次會議,製定貨幣政策決定。決定是由歐元區國家銀行行長和包括歐洲央行行長克裏斯蒂娜·拉加德在內的六個常任理事國做出的。」

「在極端情況下,歐洲央行可以實施一種叫做量化寬松的政策工具。量化寬松是指歐洲央行印製歐元,然後用這些歐元從銀行和其他金融機構購買資產——通常是政府債券或公司債券。量化寬松通常會導致歐元走弱。當僅僅降低利率不太可能實現價格穩定的目標時,量化寬松是最後的手段。歐洲央行在2009年至2011年的金融危機期間、2015年通脹持續低迷期間以及新冠肺炎大流行期間都使用了這種方法。」

量化緊縮(QT)是量化寬松的反面。它是在量化寬松之後,當經濟正在復蘇,通脹開始上升時進行的。在量化寬松中,歐洲央行(ECB)從金融機構購買政府和公司債券,為它們提供流動性,而在QT中,歐洲央行停止購買更多債券,並停止將其持有的到期債券本金進行再投資。這通常對歐元有利(或看漲)。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

最新新聞

推薦內容

澳元/美元在澳洲貿易數據公布後,延續在0.7000附近的區間交易

AUD/USD 在週四的亞洲時段穩定於 0.7000 的心理關口附近,並在澳洲數據公布後變化不大,該數據顯示貿易順差從 2,597 百萬美元上升至 3,373 百萬美元。這與澳洲儲備銀行的鷹派前景共同為澳元提供了支持。與此同時,美國美元在兩週高點附近穩固,限制了貨幣對的上行空間,交易者現在期待美國 JOLTS 職位空缺數據以獲取新的動力

美元/日圓在日本財政擔憂中攀升至156.50以上

美元/日圓貨幣對在週四的早盤亞洲交易時段延續漲勢,漲至約156.85。由於對日本首相高市早苗的擴張性支出政策下日本財政健康的擔憂,日圓(JPY)對美元貶值至兩週低點。交易者將密切關注定於週日舉行的日本快閃選舉。

黃金價格突破5,000美元,因美伊緊張局勢持續推升避險需求

黃金價格在週四早盤亞洲時段跳升至約5,005美元。這種貴金屬在經歷了一段劇烈波動後反彈。交易者正在權衡下一輪美國經濟信號以及對避險資產的更廣泛需求。

比特幣價格預測:BTC穩定,空頭將焦點轉向$70,000

比特幣(BTC)價格略有回升,截至週三寫作時交易價格超過76,000美元,此前一天達到了自2024年11月初以來未見的水平。更廣泛的加密市場情緒依然脆弱,衍生品交易者保持謹慎,顯示出在相對疲弱的環境中採取觀望態度。儘管短期內有所回升,但交易者應保持謹慎,因為比特幣的長期趨勢依然看跌,空頭目標為70,000美元。