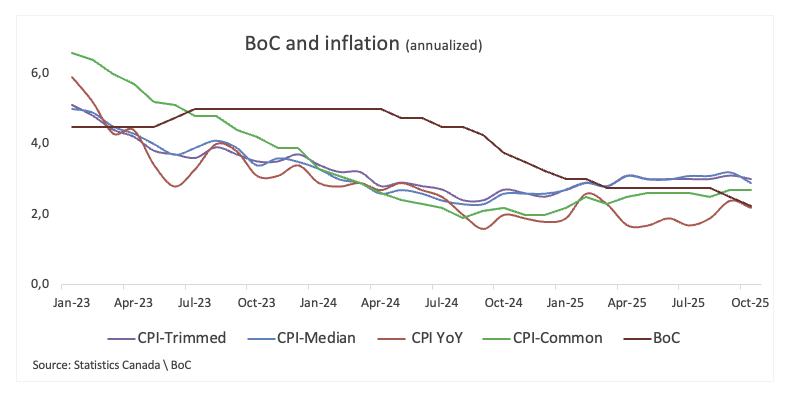

加拿大的通脹在十月份略有上升,消費者物價指數(CPI)同比上漲2.2%,略高於市場預期,此前九月份上漲2.4%。按月計算,價格上漲0.2%,符合預期。

加拿大央行(BoC)首選的核心指標剔除了食品和能源等波動性較大的項目,過去一年上漲2.9%,較上月增長0.6%。

從加拿大央行的其他關鍵通脹指標來看,普通CPI為2.7%,截尾CPI為3.0%,中位CPI為2.9%。綜合來看,這些數據顯示基礎價格壓力仍然相當頑固。

根據新聞稿:「由於汽油價格的下降,所有項目的CPI在10月份大幅放緩,同比下降9.4%,而9月份為4.1%。不包括汽油,10月份CPI上漲2.6%,與9月份的增幅相同。雜貨價格增長放緩進一步導致10月份CPI的放緩,而手機計劃價格的上漲則對其產生了緩和作用。」

市場反應

加拿大元(CAD)在週一失去動能,促使美元/加元在加拿大通脹數據公布後在1.4030-1.4040區間內交易,獲得了不錯的漲幅。

加元今日價格

下表顯示了 加拿大元 (CAD) 對所列主要貨幣 今日的變動百分比。 加拿大元 對 澳元 最強。

| USD | EUR | GBP | JPY | CAD | AUD | NZD | CHF | |

|---|---|---|---|---|---|---|---|---|

| USD | 0.22% | -0.11% | 0.20% | 0.07% | 0.38% | 0.25% | 0.21% | |

| EUR | -0.22% | -0.34% | 0.00% | -0.15% | 0.15% | 0.03% | -0.01% | |

| GBP | 0.11% | 0.34% | 0.31% | 0.18% | 0.49% | 0.36% | 0.32% | |

| JPY | -0.20% | 0.00% | -0.31% | -0.14% | 0.17% | 0.04% | 0.00% | |

| CAD | -0.07% | 0.15% | -0.18% | 0.14% | 0.31% | 0.18% | 0.15% | |

| AUD | -0.38% | -0.15% | -0.49% | -0.17% | -0.31% | -0.12% | -0.17% | |

| NZD | -0.25% | -0.03% | -0.36% | -0.04% | -0.18% | 0.12% | -0.04% | |

| CHF | -0.21% | 0.01% | -0.32% | 0.00% | -0.15% | 0.17% | 0.04% |

熱圖顯示了主要貨幣相對於其他貨幣的百分比變化。基礎貨幣從左列中選取,而報價貨幣從頂部行中選取。例如,如果您從左列選擇 加拿大元 竝沿著水平線移動到 美元 ,則框中顯示的百分比變化將表示 CAD (基數)/ USD (報價)。

以下部分作為加拿大10月份通脹報告的預覽,於GMT09:00發布。

- 加拿大的通脹預計在十月略有下降。

- 核心CPI仍然遠高於加拿大央行的2%目標。

- 加元本月成功有所持穩。

所有的目光都將集中在週一的通脹報告上,加拿大統計局將發布十月份的CPI數據。這些數據將為加拿大央行(BoC)在12月10日的會議提供急需的價格壓力更新,市場普遍預期政策制定者將維持2.25%的利率不變。

經濟學家預計十月份的整體通脹將同比上升2.1%,接近加拿大央行的目標,此前九月份的讀數為2.4%。按月計算,價格預計將上升0.2%。該行還將密切關注其首選的核心指標,九月份同比增長2.8%,而八月份增長為2.6%。

分析師在上個月通脹回升後仍感到不安,美國關稅對國內價格的影響風險增加了另一層不確定性。目前,市場和加拿大央行似乎都準備採取謹慎態度。

我們可以期待加拿大的通脹率如何變化?

加拿大央行在十月份將基準利率下調25個基點至2.25%,這一舉措基本符合市場預期。

在那次會議上,行長蒂夫·麥克勒姆(Tiff Macklem)採取了謹慎樂觀的語氣。他表示,政策現在正在提供"某種刺激",因為經濟失去動力,儘管消費可能會降溫,但他強調,單一的疲軟數據點不足以改變央行的整體看法。不過,他並沒有完全排除出現兩個負季度的可能性。他還警告說,股市估值看起來"被拉伸",暗示潛在的不安情緒在加劇。

高級副行長卡羅琳·羅傑斯(Carolyn Rogers)也表達了這種警惕,指出加元仍在充當衝擊吸收器,並指出住房市場的區域差異在擴大。她和麥克勒姆都承認,金融穩定風險再次成為討論的一部分。

對於市場而言,週一的整體CPI數字將是他們關注的首要內容。但在加拿大央行內部,焦點將放在細節上,特別是修剪、均值和共同核心指標。前兩個指標仍高於3%,這一水平持續令政策制定者擔憂,而共同指標也有所上升,仍然遠高於央行的目標。

加拿大CPI數據何時公布,可能如何影響美元/加元?

市場將關注週一13:30 GMT,加拿大統計局將發布十月份的通脹數據。交易者對價格壓力依然頑固的可能性感到緊張,這將使上行趨勢保持穩定。

高於預期的數據將引發對關稅驅動成本最終傳遞給消費者的擔憂。這種信號可能會促使加拿大央行採取更加謹慎的立場,至少在短期內。這也可能為加元(CAD)提供一些短期支撐,因為投資者準備迎接越來越依賴貿易緊張局勢演變的政策路徑。

FXStreet的高級分析師帕布羅·皮奧瓦諾(Pablo Piovano)指出,加元自本月初的低點以來已經成功升值,促使美元/加元回落至關鍵的1.4000區域。同時,只要在接近1.3930的200日均線之上,進一步上漲似乎是可能的。

皮奧瓦諾表示,牛市情緒的復甦可能促使現貨價格挑戰11月5日的1.4140高點,隨後是4月1日的1.4414高點。

另一方面,皮奧瓦諾指出,關鍵支撐位在200日均線1.3929附近,之前是10月29日的1.3887低點。失去這一区域可能會引發向9月17日的1.3726低點的潛在下行,隨後是7月3日的1.3556低點。

"此外,動量指標仍然積極:相對強弱指數(RSI)徘徊在53附近,而平均方向指數(ADX)向25靠攏,表明趨勢依然穩固,"他說。

(由於共識的最後時刻變化,本文已於11月17日10:46 GMT更新,預計整體通脹將同比上升2.1%,環比上升0.2%,而不是之前估計的2.3%和0.1%。)

通貨膨脹常見問題(FAQ)

通貨膨脹衡量的是一籃子有代表性的商品和服務價格的上漲。總體通貨膨脹通常以月比(MoM)和年比(YoY)為基礎的百分比變化來表示。核心通貨膨脹不包括食品和燃料等波動較大的因素,這些因素可能因地緣政治和季節性因素而波動。核心通脹是經濟學家關註的數字,也是央行的目標水平,央行的任務是將通脹保持在可控水平,通常在2%左右。

消費者價格指數(CPI)衡量一籃子商品和服務在一段時間內的價格變化。它通常以月環比(MoM)和年同比(YoY)的百分比變化來表示。核心CPI是各國央行的目標,因為它不包括波動較大的食品和燃料投入。當核心CPI高於2%時,通常會導致更高的利率,反之亦然,當它低於2%時。由於較高的利率對貨幣有利,較高的通貨膨脹通常會導致貨幣走強。當通脹下降時,情況正好相反。

一個國家的高通貨膨脹會推高其貨幣的價值,盡管這似乎有悖常理,反之亦然。這是因為央行通常會提高利率以對抗更高的通脹,這會吸引更多的全球資本流入,這些投資者正在尋找一個有利可圖的投資場所。

「以前,黃金是投資者在高通脹時期轉向的資產,因為它能保值,雖然投資者在市場極端動蕩時期仍然會購買黃金,因為它具有避險屬性,但大多數時候並非如此。這是因為當通脹高企時,央行會提高利率來對抗通脹。較高的利率對黃金來說是負面的,因為相對於有息資產或將錢存入現金存款賬戶,它們增加了持有黃金的機會成本。另一方面,較低的通脹往往對黃金有利,因為它會降低利率,使這種明亮的金屬成為更可行的投資選擇。」

加拿大央行常見問題(FAQ)

加拿大央行(BoC),總部設在渥太華,是加拿大設定利率和管理貨幣政策的機構。委員會每年在8次預定會議和必要時舉行的臨時緊急會議上這樣做。加拿大央行的主要任務是維持物價穩定,這意味著將通貨膨脹率保持在1-3%之間。它實現這一目標的主要工具是提高或降低利率。相對較高的利率通常會導致加元(CAD)走強,反之亦然。其他使用的工具包括量化寬松和緊縮政策。

在極端情況下,加拿大央行可以實施一種叫做量化寬松的政策工具。量化寬松是指加拿大央行印製加元,以從金融機構購買資產(通常是政府債券或公司債券)的過程。量化寬松通常會導致加元貶值。當僅僅降低利率不太可能實現價格穩定的目標時,量化寬松是最後的手段。加拿大央行(Bank of Canada)在2009年至2011年金融危機期間使用了這一措施,當時銀行對彼此償還債務的能力失去信心,導致信貸凍結。

量化緊縮(QT)是量化寬松的反面。它是在量化寬松之後,當經濟正在復蘇,通脹開始上升時進行的。在量化寬松中,加拿大央行從金融機構購買政府和公司債券,為它們提供流動性,而在QT中,加拿大央行停止購買更多資產,並停止將其持有的到期債券本金進行再投資。這通常對加元有利(或看漲)。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

最新新聞

推薦內容

歐元/美元因美元小幅回升而回落至1.1700附近

歐元/美元在週五持續受到輕微的看跌壓力,交易價格低於1.1750。儘管在新年假期後及週末前,交易條件仍然較為清淡,但美國美元的適度回升使得該貨幣對小幅下滑。經濟日曆上不會有任何高影響力的數據發布。

英鎊/美元難以獲得動力,穩定在1.3450附近

在2025年的最後一天測試了1.3400之後,GBP/USD成功反彈。然而,該貨幣對在當天略微下跌至約1.3450,因為市場參與者仍然保持假期心情,難以聚集動能。

黃金在經歷深度修正後攀升至接近4,400美元

黃金價格上漲至4,400美元,當天漲幅超過1.5%,此前在年末獲利了結的情況下遭受重創。對於美聯儲將採取鴿派政策的預期上升,以及持續的地緣政治風險似乎正在幫助XAU/USD進一步上漲。

2026年十大加密貨幣預測:機構需求和大銀行可能推動比特幣上漲

比特幣(BTC)的採用故事正在展開,作為“王者”的加密貨幣可能在2026年迎來機構需求的回歸。像Grayscale這樣的加密資產管理公司正在押注比特幣明年將上漲至新的歷史高點,同時“比特幣作為儲備資產”的主題也在浮現

英國央行、歐洲央行及美國CPI即時報導:

市場波動性預計因英國央行和歐洲央行的利率決策、美國通脹數據而激增

英國央行預計將基準利率從目前的4%下調至3.75%。歐洲央行預計將維持關鍵利率不變。美國CPI預測在11月同比上漲3.1%。我們的專家將於格林威治標準時間11:45分析市場對該事件的反應。在這裡加入我們!