本週央行的活動預計將表現出普遍的謹慎基調,因為美聯儲(Fed)、日本央行(BoJ)、加拿大央行(BoC)和南非儲備銀行(SARB)都被認為會維持當前的政策利率水平。再次強調,美國關稅對整體前景的影響應繼續作為央行決策的唯一驅動因素。

美聯儲(Fed) - 4.25%/4.50%

美聯儲將於7月30日召開為期兩天的政策會議,市場預期堅定:利率不會變動。但在這平靜的表面之下,不確定性仍在繼續塑造央行的謹慎立場。

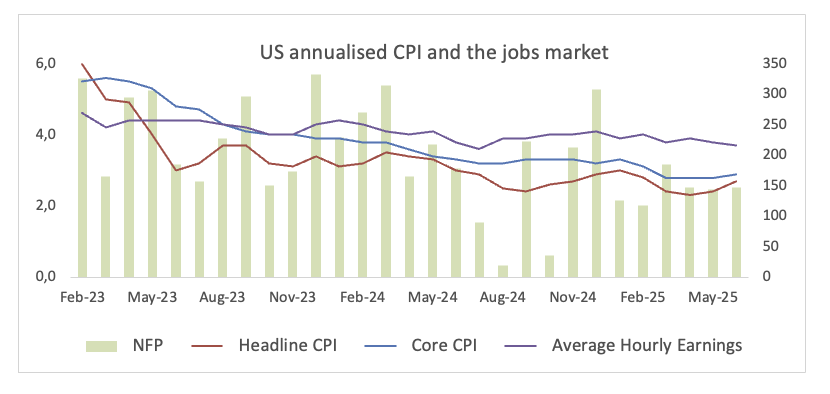

經濟略有放緩,但並不足以立即採取行動。貿易緊張局勢,特別是圍繞關稅的風險,仍然是美聯儲關注的最突出風險,即使政治戲劇從國會山的預算鬥爭轉向特朗普與鮑威爾之間的新動態。

上個月會議的紀要顯示,大多數美聯儲官員認為今年晚些時候降息是合適的。關鍵是,任何與關稅相關的通脹壓力預計都是"暫時或溫和的"。這一前景使政策制定者沒有理由採取特朗普所偏好的大幅降息措施。會議桌周圍沒有人支持如此激進的舉措,幾位官員認為當前的政策利率可能已經接近所謂的中性水平——既不限制也不刺激經濟。

至於通脹問題,美聯儲仍然保持警惕。會議紀要指出對關稅如何影響價格存在"相當大的不確定性",但也"強調了近期降息的緊迫性不足"。

在此後的幾週裡,經濟形勢僅略有變化。勞動力市場正在降溫,但並不劇烈。全球風險依然存在。關於關稅驅動的通脹究竟有多少實際反映在核心數據中,仍然缺乏清晰度。

所有證據表明,美聯儲本週可能會繼續維持現狀。耐心,而非恐慌,仍然是關鍵詞。

即將決策:7月30日

共識:維持利率不變

外匯展望:根據美元指數(DXY),美元繼續在其多個月區間的下端徘徊,儘管在96.40-96.30區間似乎遇到了一些相當不錯的支撐。雖然低於其關鍵的200日均線1043.41,但進一步的損失仍然在預期之中。

日本央行(BoJ) – 0.50%

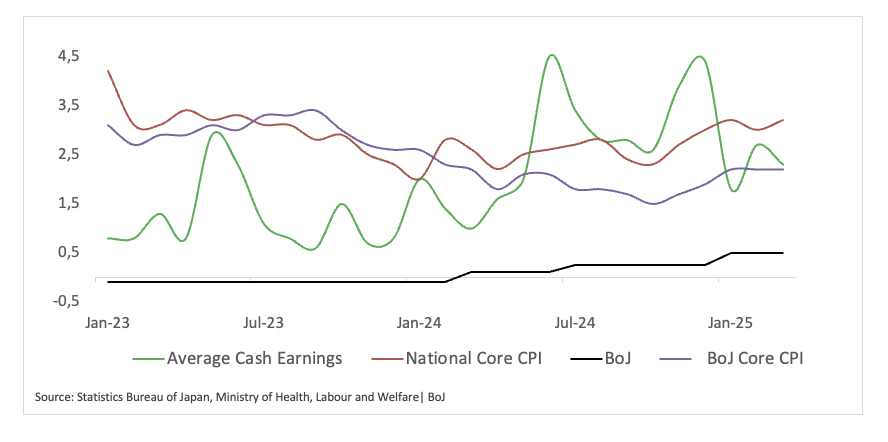

儘管通脹仍高於日本央行的目標,主要雇主的穩定工資增長激發了持續上升趨勢的希望,但美國關稅的陰雲依然籠罩。

然而,這種霧霭可能開始消散。

儘管如此,新宣布的美日貿易協議幫助緩解了自年初以來一直壓制情緒和政策預期的不確定性。在此之後,央行官員可能會開始為逐步恢復加息鋪平道路——如果不是立即行動,至少在語氣上。

副行長內田信一最近的言論被廣泛解讀為朝著這一方向邁出的第一步。他表示,貿易協議增加了日本能夠在可持續基礎上實現日本央行2%通脹目標的可能性——這是收緊政策的必要前提。他還強調了根據上行和下行風險調整政策的重要性,指出食品成本上升是新的通脹壓力來源。

內田的更積極的言論與行長植田和男在5月時的語氣形成對比,當時他警告稱,圍繞日本央行基線情景的不確定性"高於以往",主要是由於與關稅相關的風險。

本週的會議可能不會帶來戲劇性的政策轉變,但投資者和經濟學家將密切關注日本央行在通脹、外部風險和未來舉措時機方面的任何語氣軟化。如果語氣變得更加樂觀,這可能標誌著緩慢但穩步的重新校準的開始。

即將決策:7月31日

共識:維持

外匯展望:美元/日元在7月觸及142.70的底部後開始恢復,主要是由於日元的再次貶值,特別是在最近宣布的美日貿易協議和貿易領域普遍進展的背景下。從長遠來看,除非日本央行發出明確的信號,表明即將加息,否則日元可能會繼續承受賣壓。

加拿大央行(BoC)– 2.75%

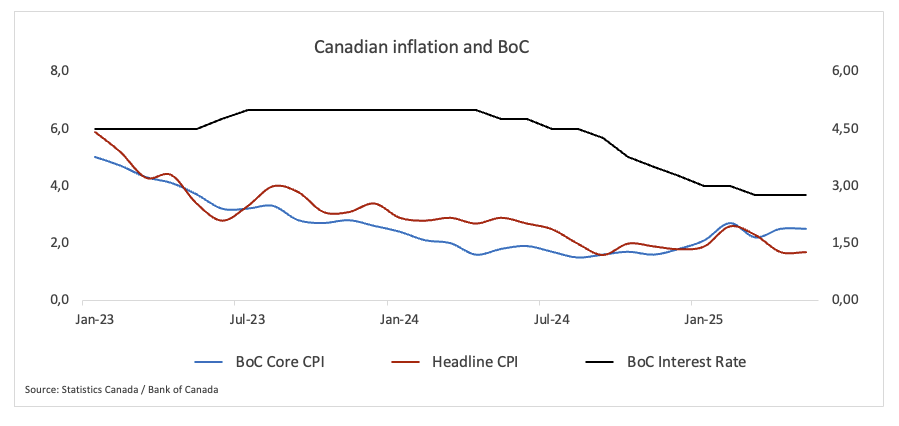

在將經濟描述為"較軟,但並未急劇減弱"時,加拿大央行暗示它認為有足夠的餘地可以暫時維持利率不變,而不必冒著需求急劇下降的風險。但官員們並未排除進一步放鬆的可能性。如果與貿易相關的逆風加劇,央行可能會考慮再次降息。

然而,通脹卻帶來了意外的挑戰。6月份的整體CPI上升至1.9%,與預期的進一步下降相悖。央行承認"最近通脹數據的意外堅挺",特別指出了輸入成本上升的連鎖反應——尤其是與關稅相關的成本。加拿大央行似乎關注這些生產者價格壓力是否會滲透到消費者通脹中,以及預期是否開始上升。這是央行將密切關注的一個關鍵信號,以防止價格增長的重新加速。

貿易仍然是一個不確定因素。關於美國政策的不確定性依然很大,加拿大央行明確表示,6月份的暫停絕非正常業務。管理委員會正在利用這個窗口,吸收來自更廣泛數據集的更多細節——不僅僅是整體通脹,還有商業信心、出口趨勢和家庭消費。

這種謹慎的語氣與副行長Sharon Kozicki早前的言論相呼應,她表示,考慮到當前的貿易形勢,保持政策利率在央行估計的中性範圍內更為謹慎。在她看來,這將為應對仍然異常模糊的前景提供最佳起點。

目前,加拿大央行似乎滿意於保持現狀——但始終關注即將到來的數據。

即將決策:7月30日

共識:維持不變

外匯展望:自2月以來,加元(CAD)已放棄部分強勁漲幅,導致美元/加元在1.3540區域遇到支撐,然後進入一個整合區間,漲幅受到1.3800阻力位的限制。從更廣泛的角度來看,只要該貨幣對交易於其200日SMA(1.4039)以下,目前的疲軟預計將持續。

南非儲備銀行(SARB)– 7.25%

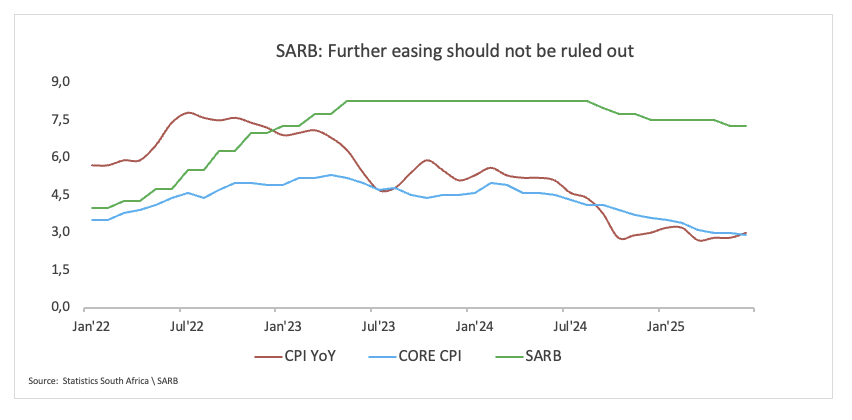

SARB在本週的政策會議上迎來了幾個月以來首次擁有的"喘息空間"。6月份的通脹數據遠低於預期,為潛在的降息提供了最有力的理由。

在此方面,整體CPI同比僅上升3.0%,而核心通脹從一年前的2.9%下降至2021年4月以來的最低水平。

關於通脹,SARB與國家財政部的聯合審查即將完成,可能很快會開啟一個更嚴格的通脹目標新紀元,目標可能設定在堅實的3%。在這種制度下,央行自己的預測表明,回購利率可能在2025年底降至7.00%,而不是目前基準情況下預測的7.25%。

市場已經進一步傾斜。貨幣市場定價反映出對鴿派轉向的信心日益增強,預計在未來12個月內將接近50個基點的放鬆,利率預計將在6.75%左右觸底。

儘管SARB在最近幾個月保持謹慎,引用全球波動性、貨幣風險和不確定的油價,但6月份的通脹數據可能會改變這種平衡。無論央行選擇現在採取行動還是等待進一步確認,數據傳達的信息是明確的:降息的窗口大開。

即將決策:7月31日

共識:維持不變

外匯展望:南非蘭特(ZAR)在過去幾天放棄了一些近期的漲幅。實際上,美元/南非蘭特在年內低點17.5000附近獲得了一些上行動能,並反彈,顯然正朝著重新測試接近18.0000阻力位的7月高點邁進。只要該貨幣對在其關鍵的200日SMA(約18.1900)下方交易,其前景仍然看跌。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

編輯精選

黃金週度預測:疲弱的就業數據削弱了美聯儲的鷹派基調,賣家猶豫不決

黃金(XAU/USD)在本週的大部分時間內承壓,直到週五出現決定性反彈。美國令人失望的就業數據迫使美元(USD)抹去因美聯儲(Fed)對政策放鬆的謹慎態度而獲得的漲幅,使XAU/USD逆轉了方向。在缺乏高影響數據發布的情況下,投資者將密切關注美聯儲官員的評論,以評估美國中央銀行是否會在九月份選擇降息。

英鎊/美元週度展望:在美聯儲的鷹派維持後,英鎊期待英國央行的裁決

英鎊(GBP)再次下跌,兌美元(USD)跌破1.3200,創下兩個月來的最低水平。儘管該貨幣對在週五強勁反彈,但仍將以下跌結束了這一週。打破上週的下行趨勢,美元在其主要貨幣對中展開了令人印象深刻的反彈,因為一些主要的基本面因素轉向了其有利的一方。

在美國非農就業數據公布後,黃金價格上漲至每盎司約3,350美元的最新周高點

金價在週五下半場獲得動能,交易價格接近$3,350,為一週以來的最高水平。美國國債收益率的急劇下降使得XAU/USD獲得看漲動力,因為市場在疲弱的非農就業數據後重新評估美聯儲的利率前景。

萊特幣持有者的獲利了結活動達到三個月來的高點

在周四撰寫時,萊特幣穩定在約85美元,迄今為止本週已回升6%。鏈上數據顯示,LTC出現早期看跌信號,因為持有者的獲利了結活動達到三個月來的高點,且沉睡錢包的活動增加,顯示出日益增長的賣壓。

今日外匯:進入週末7月份非農就業數據將保持高波動性

以下是8月1日,星期五您需要了解的內容:週五早盤,市場變得安靜,投資者評估圍繞美國貿易制度的最新頭條,同時為即將發布的7月份就業報告做準備,該報告將包括非農就業人數、失業率和工資通脹數據。歐洲經濟日曆將提供歐元區通脹數據,稍後ISM將發布7月份的美國製造業PMI報告。