- 美元指數連續第二週下跌。

- 美國就業數據走強和美聯儲降息預期的重新定價為市場提供了一些後期支持。

- 7月9日的關稅截止日期應會使市場的不安情緒持續。

過去一週

根據美元指數(DXY),本週美元(USD)面臨進一步的賣壓,首次暫時跌至96.40區域,這是自2022年2月以來的首次。

月度圖表顯示出陡峭的下行趨勢,儘管該指數似乎在7月的良好開局後已經逆轉了連續五次的下跌。然而,美元自年初以來幾乎下跌了12%,這一點很難掩蓋。

最近,地緣政治主導了全球市場情緒,特朗普促成的以色列與伊朗之間的停火結束了兩國之間超過十天的空襲,以及美國的遲到參與。

這一消息導致美元在各個方面大幅回落,同時大多數主要競爭貨幣創下新高,因為美國利率繼續下跌至多周低點。

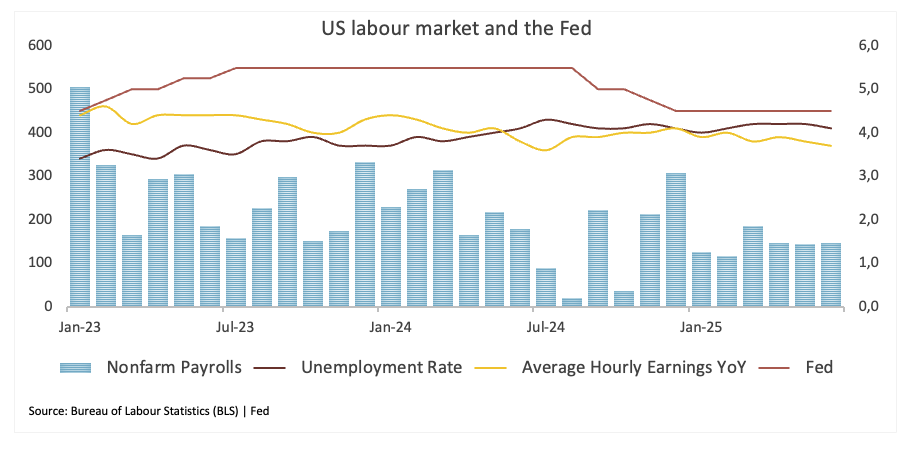

然而,6月份美國非農就業人數(+147K)強於預期,加上失業率下降(4.1%)和初請失業金人數(+233K)穩健,進一步鞏固了國內勞動力市場相當有韌性的觀點。此外,ISM服務業PMI的意外改善也為美元提供了額外支持,並促使投資者重新定價美聯儲(Fed)現在推遲降息的預期。

貿易擔憂重新引起關注

即將到來的7月9日關稅截止日期對全球市場構成重大威脅,可能影響市場情緒和美元。

關於美國和中國的最新消息,特朗普政府已解除對出口到中國的芯片設計軟件的限制,這是華盛頓和北京在最近的貿易協議下減少緊張局勢的努力之一。實際上,中國商務部報告稱,雙方正在積極推進倫敦協議的執行,美國已告知北京將解除若干出口限制。同時,一位部官員表示,中國正在"審查受控項目的合規出口許可證申請",其中包括稀土。

在大西洋彼岸,歐盟(EU)未能在與特朗普政府的貿易談判中取得突破,可能現在尋求延續現狀以避免關稅上調。歐盟在特朗普7月9日的截止日期之前放棄了全面貿易協議的希望,但尚不清楚是否能達成原則上的較輕協議。談判者認為,美國願意對與其達成初步協議的合作夥伴"暫停"當前關稅,可能在之後提供關稅減免。如果沒有初步協議,針對大多數進口的廣泛美國關稅將從目前的10%上升至特朗普在4月2日設定的稅率。在這一複雜背景下,談判預計將持續到週末。

深入分析發現,即使是降低關稅也可能對經濟產生長期不利影響。

儘管早期價格上漲的可能性降低,但長期的貿易限制預計將使多個行業的價格保持高位,限制消費者支出,並抑制整體經濟發展。如果這些風險實現,美聯儲(Fed)可能被迫重新評估其當前的"觀望"立場。

儘管持續存在分歧,但證據表明白宮傾向於較弱的貨幣。我們可以期待特朗普政府採取什麼措施來及時解決創紀錄的貿易逆差?一項產業回歸計劃正在進行中;然而,取得有利結果將需要大量時間和財務支出。

夏季降息?不太可能

聯邦公開市場委員會(FOMC)在6月17-18日的會議上維持了政策利率,符合預期。然而,實際重點轉向了新提供的建議:聲明、新聞發布會,以及最重要的修訂點陣圖受到了廣泛關注。

綜合來看,這些信息似乎比預期的要溫和,官員們表示可能在年底前降低50個基點。委員會正在應對一個特徵是增長預期疲軟和高失業率的環境,部分抵消了溫和改善的通脹預期。

美聯儲主席傑羅姆·鮑威爾隨後的新聞發布會並未明確對預期的兩次降息的看法。他保持耐心的語氣,並表示美聯儲預計與關稅相關的價格壓力將在未來幾個月顯現。

在他的半年一次的證詞中,鮑威爾警告國會,增加進口關稅可能會導致今夏通脹上升,這是決定降息是否足夠的重要時刻。鮑威爾警告稱,特朗普的關稅可能導致商品通脹上升,強調美聯儲在持續的貿易緊張局勢和更廣泛的地緣政治不確定性中需要保持微妙的平衡。

與此同時,關於FOMC……

美聯儲的利率決策者在過去幾天的言論中大多保持中立:

奧斯坦·古爾斯比(芝加哥聯儲)表示,儘管面臨關稅壓力,但失業率接近4%且通脹降至2.5%附近,他並未看到1970年代式滯漲的短期風險。

拉斐爾·博斯蒂克(亞特蘭大聯儲)重申他仍然預計美聯儲今年將降息一次,並指出考慮到勞動力市場穩健,央行"有一些耐心的奢侈"。在後來的會議上,他還警告稱,與貿易相關的通脹風險可能會比預期持續更長時間,認為長期的關稅爭論可能會使價格壓力保持在高位。

傑羅姆·鮑威爾(美聯儲主席)在葡萄牙辛特拉的歐洲央行論壇上強調,美聯儲將在降息之前"等待並了解更多"關稅對通脹的影響,淡化了對立即大幅降息的政治壓力。

湯姆·巴金(里士滿聯儲)警告稱,移民放緩將使即將發布的就業數據的解讀變得複雜,難以區分經濟增長放緩和勞動力減少。他表示,美聯儲在恢復降息之前正在關注通脹和勞動力市場。

美元的前景如何?

6月17-18日會議的FOMC會議紀要的發布將成為這一相對安靜的數據發布週的亮點,主要討論預計將圍繞美國關稅及其7月9日的截止日期,以及可能出現的任何最後時刻的貿易協議。

技術面如何?

一旦突破96.37的多年低點(7月1日),該指數可能會下探2022年2月的低點95.13(2月4日),該點位略高於2022年1月14日的94.62的基準。

在上行方面,首個阻力位出現在6月23日的99.42(6月高點),該點位受到中間55日簡單移動平均線的支撐。週高點100.54(5月29日)在此之北,且在5月12日的101.97高點之前。

與此同時,只要該指數保持在200日和200週簡單移動平均線(SMA)之下(目前分別為103.72和102.99),它似乎準備繼續其負面趨勢。

此外,動量指標繼續顯示出負偏向。相對強弱指數(RSI)已降至35,而平均方向指數(ADX)為18,表明缺乏趨勢強度。

美元指數(DXY)日線圖

總的來說

美元的下跌遠未結束。儘管偶爾顯示出強勢,但在白宮關於貿易政策和新興財政問題的持續模糊性下,美元仍然處於測試更低低點的狀態,尤其是在特朗普的"宏偉而美麗的法案"即將實施之後。

美聯儲可能會推遲其寬鬆周期的繼續,但其數據驅動的方法可能在有利和不利結果之間波動,支持美元的 sporadic 似乎是短暫的。

至少在短期內,沒有觸發因素促使美元改變方向並開始持續反彈,無論是在本地還是全球。

糾正美國巨額貿易失衡的唯一捷徑是通過貶值貨幣。在所有政治家中,特朗普總統對此深有體會。

就業常見問題(FAQ)

勞動力市場狀況是評估經濟健康狀況的關鍵因素,因此也是貨幣估值的關鍵驅動因素。高就業率或低失業率對消費支出和經濟增長有積極影響,從而提高當地貨幣的價值。此外,一個非常緊張的勞動力市場——在這種情況下,填補空缺職位的工人短缺——也會對通貨膨脹水平產生影響,從而對貨幣政策產生影響,因為低勞動力供給和高需求導致更高的工資。

一個經濟體的薪資增長速度對政策製定者來說至關重要。高工資增長意味著家庭有更多的錢可以花,這通常會導致消費品價格上漲。與能源價格等波動性更大的通脹來源不同,工資增長被視為潛在和持續通脹的關鍵組成部分,因為工資增長不太可能逆轉。世界各國央行在決定貨幣政策時都密切關註工資增長數據。

各央行對勞動力市場狀況的重視程度取決於其目標。一些央行除了控製通脹水平外,還明確有與勞動力市場相關的任務。例如,美聯儲(Fed)肩負著促進充分就業和穩定物價的雙重使命。與此同時,歐洲中央銀行(ECB)的唯一任務是控製通貨膨脹。不過,不管他們有什麽任務,勞動力市場狀況對決策者來說都是一個重要因素,因為它是衡量經濟健康狀況的重要指標,而且與通脹有直接關系。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

編輯精選

英鎊/美元週度展望:英鎊在下一輪上漲前回撤

英鎊兌美元從近四年的高點回調。英鎊/美元交易者關注美聯儲會議紀要和英國GDP數據,因貿易和財政擔憂。從技術上看,只要日線相對強弱指數保持看漲,英鎊/美元就保持上行偏向。英鎊(GBP)延續其復甦模式,兌美元(USD)觸及自2021年10月以來的最高點,隨後賣盤湧入,將英鎊/美元對回調至1.3650區域。

歐元/美元週度預測:因特朗普,帶來持續更高的高點

歐元/美元在七月的第一周持續上漲,最高觸及1.1830,隨後略有回落。不過,該貨幣對仍保留了大部分周漲幅,收於約1.1780。儘管令人鼓舞的就業相關數據為美元提供了一些短期緩解,但美元(USD)仍繼續受到美國財政和政治不安的困擾。

黃金週度預測:由於市場不期待美聯儲在7月降息,復甦仍然有限

黃金(XAU/USD)在本週以堅實的基礎開始,並且連續三天錄得漲幅後失去動能,一旦明確美國聯邦儲備委員會(Fed)不太可能很快降息。在缺乏高層次宏觀經濟數據發布的情況下,圍繞美國關稅談判的頭條新聞可能會在短期內推動XAU/USD的走勢。