債券信用評級機構已經有一段時間沒有出現在新聞中,直到穆迪在上週五讓投資者感到意外。該機構是三大信用評級評估機構之一,將美國主權債券的信用評級從其最高的 Aaa 降級至 Aa1。

穆迪的降級是三大評級機構中的最後一次,因為標準普爾全球評級在2011年大金融危機後已經下調了美國主權債務評級,而惠譽集團在2023年8月也做出了同樣的決定。

這一消息在週一引發了美國債券的拋售。美國30年期國債收益率,即美國財政部發行的最長期限債券,飆升至5%,非常接近2023年10月達到的5.08%的多年來最高點,隨後有所回落,收於4.91%。

美國30年期國債收益率(來源:CNBC)

該信用評級機構還將美國通過國債和證券發行的公共債務的前景從負面調整為穩定,因此市場不應期待在短期內進一步降級。然而,損害已經造成。

穆迪:美國大規模財政赤字不會消失

穆迪解釋了下調美國債務評級的決定,原因是"歷屆美國政府和國會未能就逆轉年度財政赤字和不斷增長的利息成本達成一致措施。"該機構"並不相信當前正在考慮的財政提案會導致強制性支出和赤字的多年減少。"

該機構還補充說,在未來十年,預計赤字將更大,因為支出上升而政府收入基本持平。穆迪預計"美國的財政表現將相對於自身的過去和其他高評級主權國家惡化。"基本上,美國的"債務問題"不太可能在短期內得到解決,其他國家的表現更好。

美國主權債券的降級是美國財政狀況不穩定的又一個警示信號。即使美國財政部長斯科特·貝森特試圖通過表示"信用評級是滯後指標"來淡化這一消息,穆迪在其新聞稿中提到,他們的基本情況是未來十年聯邦財政主要赤字(不包括利息支付)將增加約4萬億美元。

這些數字與官方估計相差不遠。當前特朗普政府正在推動其共和黨標誌性的減稅計劃,而美國國會目前正在辯論一項可能使美國納稅人承擔高達3.8萬億成本的稅收和支出法案,聯合稅務委員會的報告指出。

埃隆·馬斯克的DOGE無法解決美國財政問題

這些情景中的任何一個都給美國財政平衡增加了負擔,遠遠超過了埃隆·馬斯克領導的政府效率部(DOGE)所實現的節省。在總統競選的最後一個月,馬斯克承諾削減"至少2萬億美元"的聯邦政府預算。隨著時間的推移,這一目標被多次下調,首先降至1萬億美元,然後在4月降至1500億美元。根據DOGE網站,目前他們行動的估計節省額為1700億美元。

特朗普總統和他的盟友埃隆·馬斯克在競選期間所做的承諾之間的不平衡突顯了修復美國財政赤字長期軌跡所面臨的巨大挑戰。政治家們沒有動力採取政策來解決這種赤字,這通常包括削減支出和增加稅收,因為這些行動可能會在下次選舉中使他們失去職位。

"賣掉美國"交易動態可能會持續

德意志銀行研究的喬治·薩拉維洛斯在他最新的通訊中反映了這一困境:"無論共和黨國會決定如何進行財政政策,它在未來十年內最有可能被‘鎖定’。非常困難的調和過程和中期選舉中共和黨多數席位的潛在喪失,基本上只留下了一個主要財政事件的空間,在當前的特朗普政府期間。"

在唐納德·特朗普宣布關稅後生效的"賣掉美國"交易,觸發了美國股票、美元和美國國債同時罕見的拋售。這反映了全球金融市場範式的變化,為那些認為美國金融資產正在失去避險地位的人提供了更多的理由。

市場影響如何?

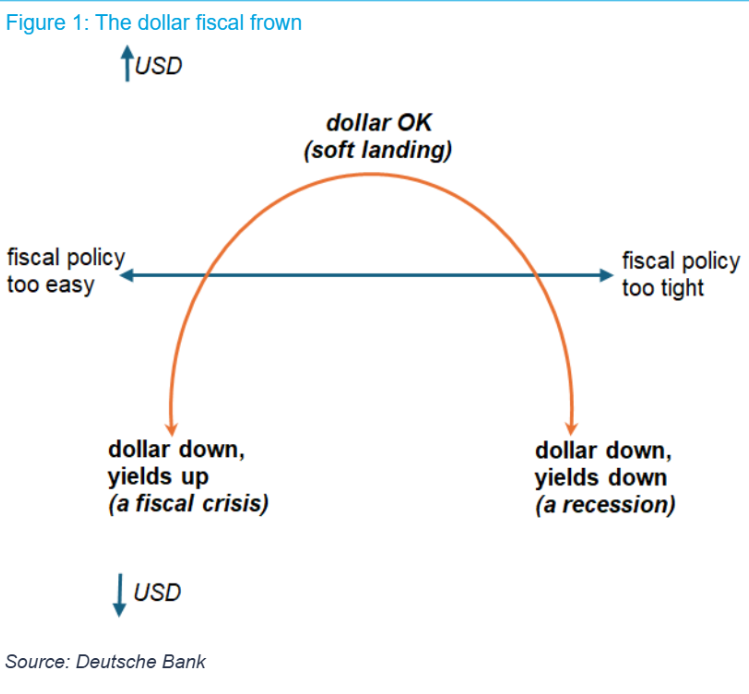

德意志銀行的薩拉維洛斯對美元的前景提出了棘手的看法:在沒有赤字削減和持續支出的寬鬆財政立場下,美元和美國國債的綜合下跌將會發生,正如最近所發生的那樣。"這種模式的持續將清楚地表明市場正在失去資助美國赤字的胃口,"他說。

然而,快速減少赤字和債務堆積可能會引發衰退,並迫使美聯儲降息。"在這個更傳統的世界中,美元下跌,債券收益率同時上升,"他補充道。

對於一個疲軟的美元來說,前景並不樂觀。

編輯精選

GBP/USD 看起來在 1.3370 附近受到買盤支持

英鎊/美元逆轉了近期的多日下跌,獲得了一些平衡,並成功達到1.3400區域,這裡似乎出現了一些初步的阻力。英鎊的上漲是因為儘管地緣政治情勢仍然脆弱,但美元的動能有所減弱。

比特幣價格預測:重新流入的ETF資金將BTC推升至71,000美元以上,抵消戰爭不確定性

比特幣(BTC)在週三的交易中處於上漲狀態,價格超過71,000美元,接近一個關鍵阻力區,突破可能會暗示進一步的漲幅。機構需求依然強勁,支撐著這位加密貨幣之王的價格,現貨交易所交易基金(ETF)本週錄得連續第二天的正流入。然而,市場參與者應保持謹慎,因為美國與伊朗的長期戰爭可能會抑制BTC的漲幅。

今日外匯:美元上揚在關鍵美國數據發布前暫停

以下是3月4日,星期三您需要了解的內容:美元在週三進入盤整階段,此前連續兩天表現優於其競爭對手。美國經濟日曆將發布2月份的ADP就業變化數據,供應管理協會(ISM)將公布2月份的服務業採購經理人指數數據。