- 墨西哥比索在特朗普的"美麗大法案"稅收立法前獲得強勁支撐。

- 美國的經濟前景和美元的走勢仍然是美元/墨西哥比索匯率的主要驅動因素。

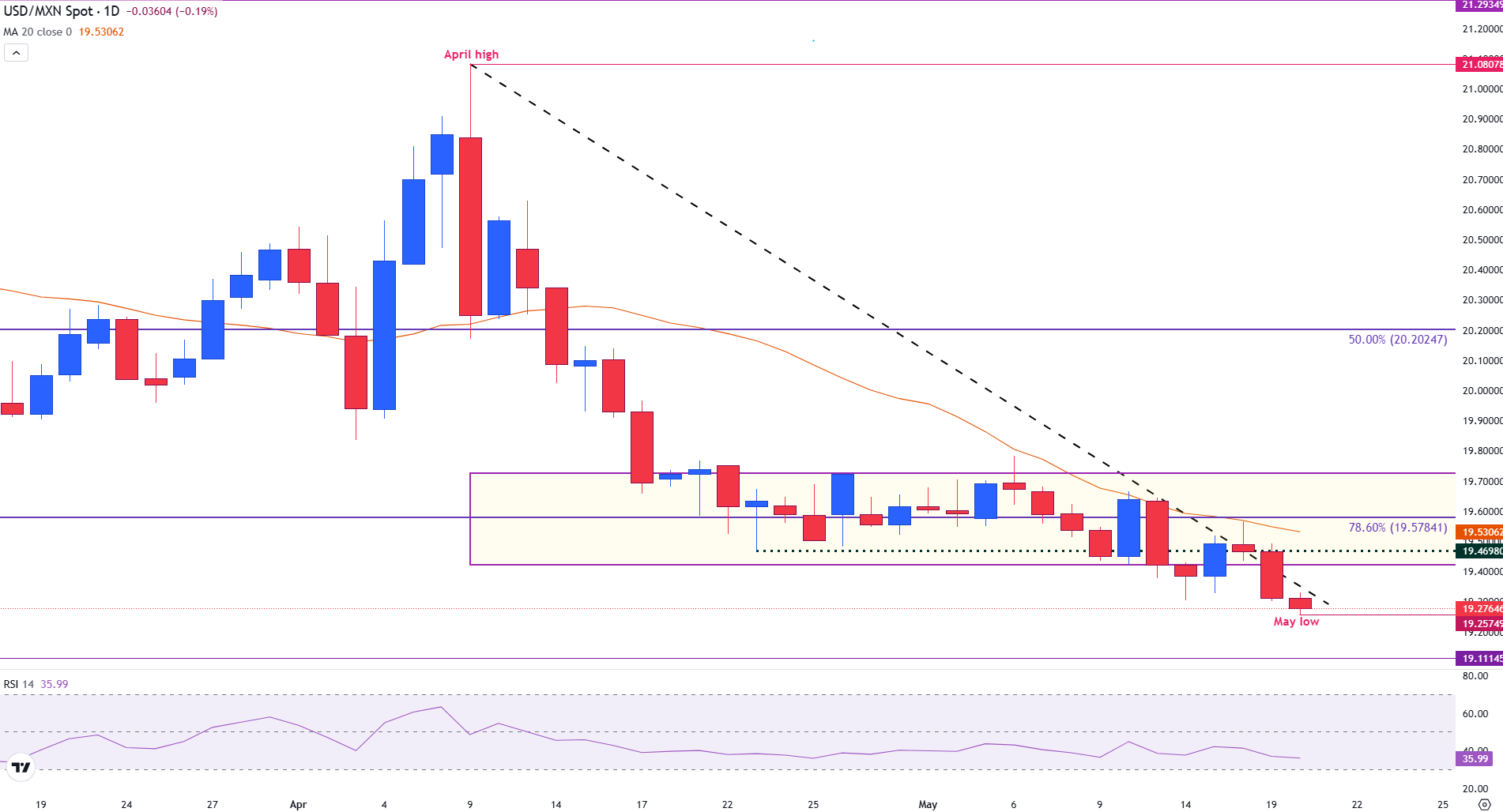

- 美元/墨西哥比索仍低於關鍵技術水平,熊市動能迫使相對強弱指數下滑。

墨西哥比索(MXN)在週二對美元(USD)保持堅挺,在歐洲時段早些時候創下年內新高,市場在週三對特朗普總統的"美麗大法案"進行投票前變得謹慎。

圍繞提議的稅收方案的立法不確定性對美元施加壓力,投資者正在評估其對美國財政策和債務水平的潛在影響。

隨著市場的反應,美元/墨西哥比索在撰寫時繼續交易於19.30的關鍵水平以下。

墨西哥比索每日摘要:美元/墨西哥比索仍受美元影響

- 由於美元推動更廣泛的市場方向,受美國財政策、經濟數據或美聯儲信號驅動的美元情緒變化往往決定美元/墨西哥比索的短期走勢,比索相應反應。

- 眾議院將對特朗普總統的"美麗大法案"進行投票,該法案旨在延長2017年減稅和就業法案,並引入新的減稅措施。

- 雖然該法案可能會促進短期增長,但預計在未來十年內將顯著增加聯邦赤字,引發對美國長期債務可持續性的擔憂,並對美元施加壓力。

- 在當天,聯邦儲備官員托馬斯·巴金、阿爾貝托·穆薩勒姆、阿德里安娜·庫格勒、拉斐爾·博斯蒂克、瑪麗·戴利和貝絲·哈馬克將發表講話,市場密切關注他們的言論,以獲取關於美聯儲政策前景的線索,尤其是在財政和經濟不確定性中。

- 週五,穆迪成為最新一家下調美國主權評級的信用評級機構。

- 隨著信用風險的上升,美國必須提供更高的利率以吸引投資者,否則他們可能會將資本轉移到其他避險資產。

- 週三,墨西哥將發布3月份的零售銷售數據,而週四將發布5月份的前半月通脹數據和第一季度的國內生產總值(GDP)數據。

- 在美國方面,標普全球將在週四發布5月份的初步採購經理人指數(PMI)和4月份的現有房屋銷售數據,以獲取新的經濟信號。

- 簡而言之,美元/墨西哥比索對重塑兩國增長、通脹和中央銀行方向預期的數據非常敏感。

墨西哥比索技術分析:比索穩定,美元/墨西哥比索低於19.30

美元/墨西哥比索已跌至自十月以來的最低水平,突破了之前的心理支撐位,現在已轉變為19.30的阻力位。

目前,價格低於四月下跌期間建立的下降趨勢線。

相對強弱指數(RSI)指標為36,顯示出看跌動能的增加。由於30的標記被視為潛在的超賣區域,看跌趨勢仍然保持不變,下一關鍵支撐位在19.20的整數關口。

美元/墨西哥比索日線圖

如果價格跌破19.20,可能會打開通往十月低點約19.11的大門,為19.00的關口鋪平道路。

另一方面,如果美元強勢回升,價格突破下降趨勢線,美元/墨西哥比索可能會重新測試四月低點接近19.47,並將20日簡單移動均線(SMA)引入考慮,位於19.53。

風險情緒 FAQs

在金融行話的世界裏,兩個被廣泛使用的術語「風險偏好」和「風險規避」指的是投資者在相關時期願意承受的風險水平。在「冒險型」市場中,投資者對未來持樂觀態度,更願意購買風險資產。在「規避風險」的市場中,投資者開始「謹慎行事」,因為他們擔心未來,因此購買風險較低的資產,這些資產更確定會帶來回報,即使回報相對較小。

通常,在「風險偏好」時期,股市會上漲,大多數大宗商品(黃金除外)也會升值,因為它們受益於積極的增長前景。大宗商品出口大國的貨幣因需求增加而走強,加密貨幣上漲。在「規避風險」的市場中,債券——尤其是主要的政府債券——上漲,黃金表現搶眼,日元、瑞士法郎和美元等避險貨幣都受益。

澳元(AUD)、加元(CAD)、新西蘭元(NZD)以及盧布(RUB)和南非蘭特(ZAR)等次要外匯,都傾向於在「風險偏好」的市場中上漲。這是因為這些貨幣的經濟增長嚴重依賴大宗商品出口,而大宗商品在風險偏好時期往往會上漲。這是因為投資者預計,由於經濟活動的增加,未來對原材料的需求將會增加。

在「避險」期間傾向於升值的主要貨幣是美元(USD)、日元(JPY)和瑞士法郎(CHF)。美元,因為它是世界儲備貨幣,因為在危機時期投資者購買美國政府債券,這被視為安全的,因為世界上最大的經濟體不太可能違約。日元受到對日本政府債券需求增加的影響,因為日本國內投資者持有的國債比例很高,即使在危機時期,他們也不太可能拋售這些國債。瑞士法郎,因為嚴格的瑞士銀行法為投資者提供了加強的資本保護。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

最新新聞

推薦內容

黃金價格年度預測:2026年可能會創下新高,但2025年那樣的上漲不太可能

黃金(XAU/USD)在年初以看漲的姿態開始,並在第一季度取得了令人印象深刻的漲幅。在夏季經歷了一段盤整期後,這種貴金屬在第三季度大幅上漲,並在10月達到了歷史最高點4381美元。儘管XAU/USD有所回調,但買家在假日季節來臨之際拒絕放棄控制權

澳元/美元價格年度預測:2026年是澳元突破0.70的一年嗎

2025年深刻改變了澳元/美元的動態。澳大利亞元(AUD)最初因美國關稅上漲而下跌,隨後在美元(USD)走弱的情況下迅速反彈,受到疲軟的勞動力市場、美聯儲(Fed)被迫恢復降息和前所未有的美國政府停擺的影響。相比之下,澳大利亞經濟提供了一個更為穩定的故事:接近潛在的增長、強勁的勞動力市場以及到年底轉向明顯更鷹派立場的澳大利亞儲備銀行(RBA)

美元/印度盧比價格年度預測:印度盧比在2026年可能讓樂觀者和悲觀者都失望

印度盧比(INR)在過去幾年中持續貶值,成為2025年表現最差的亞洲貨幣。在連續五個月下跌後,INR在3月份實現了超過2%的良好反彈,錄得自2018年11月以來的最佳月度表現。該勢頭延續至4月,並受到美元普遍走弱的支持。儘管INR在5月觸及年度高點,但由於全球和國內因素的結合,賣盤重新出現。

2026年十大加密貨幣預測:機構需求和大銀行可能推動比特幣上漲

比特幣(BTC)的採用故事正在展開,作為“王者”的加密貨幣可能在2026年迎來機構需求的回歸。像Grayscale這樣的加密資產管理公司正在押注比特幣明年將上漲至新的歷史高點,同時“比特幣作為儲備資產”的主題也在浮現

英國央行、歐洲央行及美國CPI即時報導:

市場波動性預計因英國央行和歐洲央行的利率決策、美國通脹數據而激增

英國央行預計將基準利率從目前的4%下調至3.75%。歐洲央行預計將維持關鍵利率不變。美國CPI預測在11月同比上漲3.1%。我們的專家將於格林威治標準時間11:45分析市場對該事件的反應。在這裡加入我們!