瑞士國家銀行(SNB)上週採取了重大舉措,將基準利率下調至0%,標誌著零利率政策的象徵性回歸,這一政策自後疫情危機以來被認為是過去的事情。

然而,這一高度特定於瑞士的決定重新點燃了一個關鍵問題的猜測:零利率甚至負利率是否可能在其他地方卷土重來,特別是在美國聯邦儲備委員會(Fed)、歐洲中央銀行(ECB)或英國央行(BoE)?

瑞士國家銀行面臨通貨緊縮和強勢瑞郎的陷阱

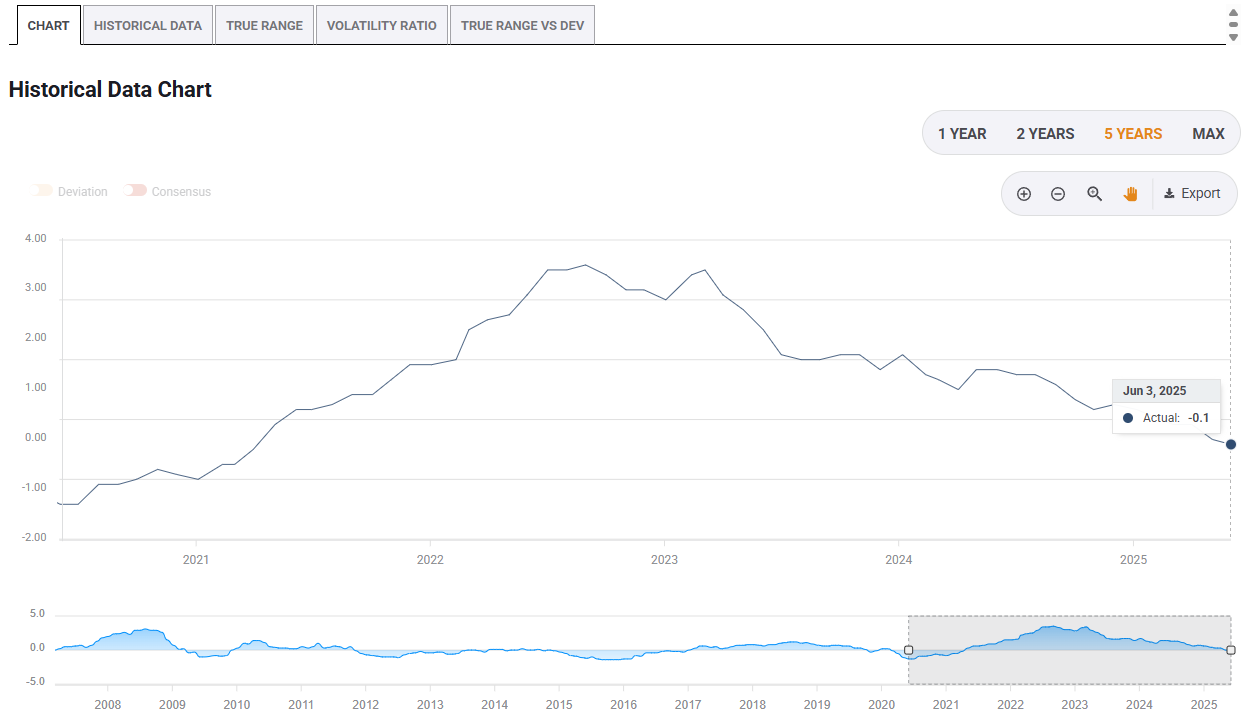

在瑞士,5月份的消費者物價指數(CPI)顯示通脹轉為負值(同比-0.1%),而瑞士國家銀行正處於一個非常特定的背景下:一個日益強勁的瑞士法郎(CHF),這是由於全球對避險資產的需求在不確定時期不斷上升所推動的。

瑞士消費者物價指數(同比)-過去5年。來源:FXStreet

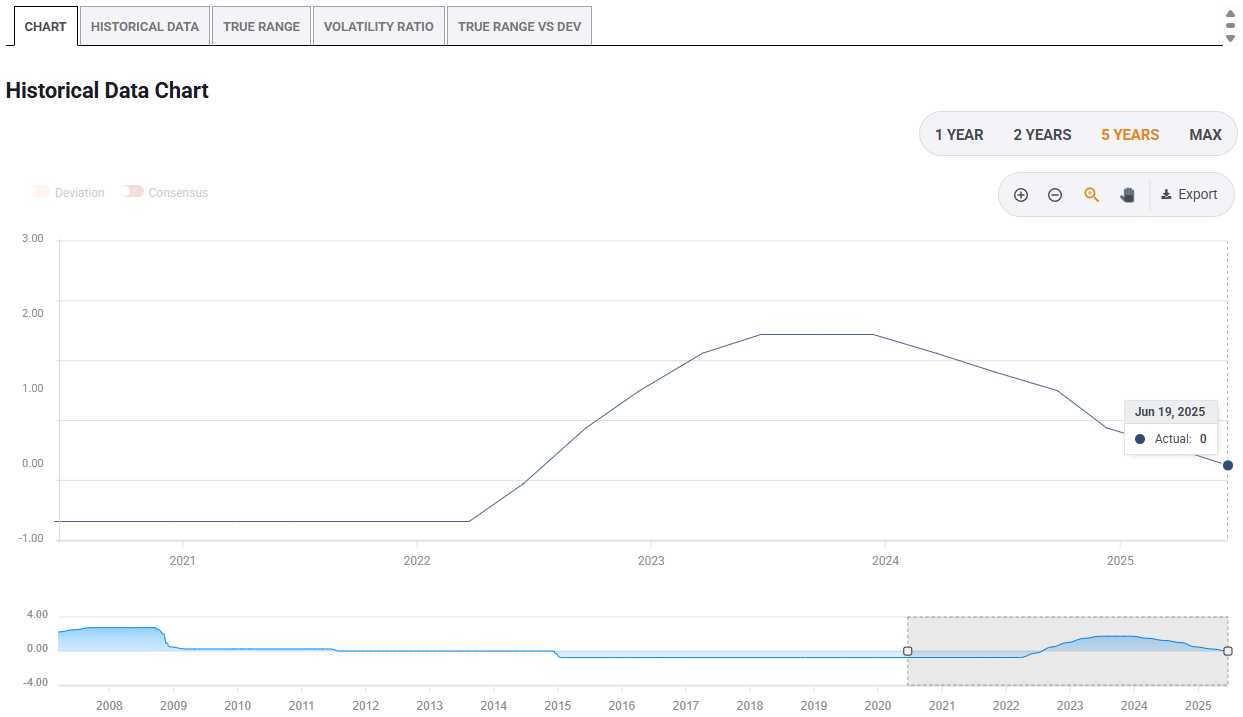

美國總統唐納德·特朗普的新關稅上漲和中東地區的緊張局勢加劇了對瑞士貨幣的上行壓力,威脅到瑞士出口商的競爭力和價格穩定。

美元/瑞郎價格圖表。來源:FXStreet

在這種背景下,將利率降至零似乎是一種防禦性措施:限制瑞郎的吸引力,避免陷入通貨緊縮,並在不迅速回到負利率的情況下保留一些操作空間。

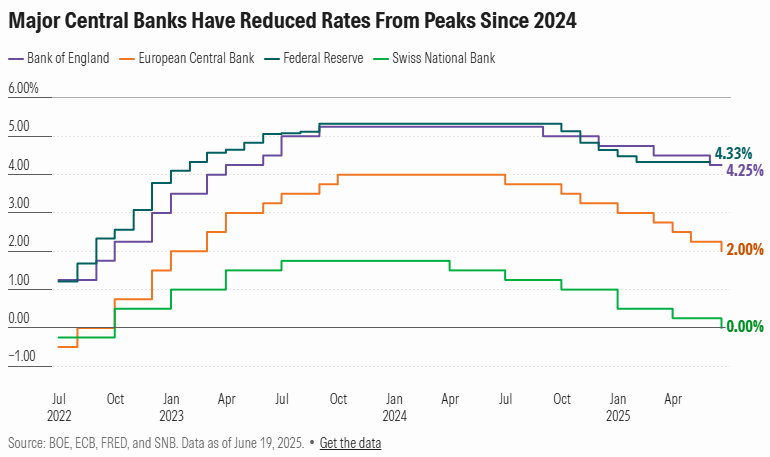

瑞士國家銀行利率。來源:FXStreet。

但瑞士國家銀行本身仍然保持謹慎。瑞士國家銀行行長馬丁·施萊格爾(Martin Schlegel)在接受路透社採訪時表示:"回到負利率並非不可能,但並不是輕易考慮的。"

十年的零利率政策:強大但有争议的工具

值得一提的是,在2008年金融危機和2021-2022年通脹激增之間,零利率甚至負利率長期以來一直是常態。歐洲中央銀行、瑞士國家銀行、日本銀行、瑞典瑞典銀行和丹麥中央銀行都嘗試過這種非常規方法,旨在刺激需求、對抗通貨緊縮和促進經濟活動。

但這些政策也顯示出了它們的局限性:銀行利潤被壓縮、金融扭曲、資產泡沫,以及經濟影響常常被認為令人失望。另一方面,美聯儲從未跨越負利率的紅線,在最糟糕的階段(如2020年)將利率保持在0%到0.25%之間,然後在通脹回升後迅速提高利率。

如今,貨幣環境發生了根本性變化。到2025年中期,美聯儲的利率維持在4.25%到4.50%之間,英國央行為4.25%,而歐洲央行的存款便利利率現在為2%。

這些水平反映了逐步的去通脹和中央銀行希望在新衝擊發生時保持對利率政策的嚴格控制,以保留操作空間。

其他地方回歸零利率?不太可能,除非發生重大意外

主要經濟體的利率政策仍然基於正常化的邏輯,遠離危機後時期的緊急水平。因此,回歸零利率的前景似乎不太可能,原因有幾個。

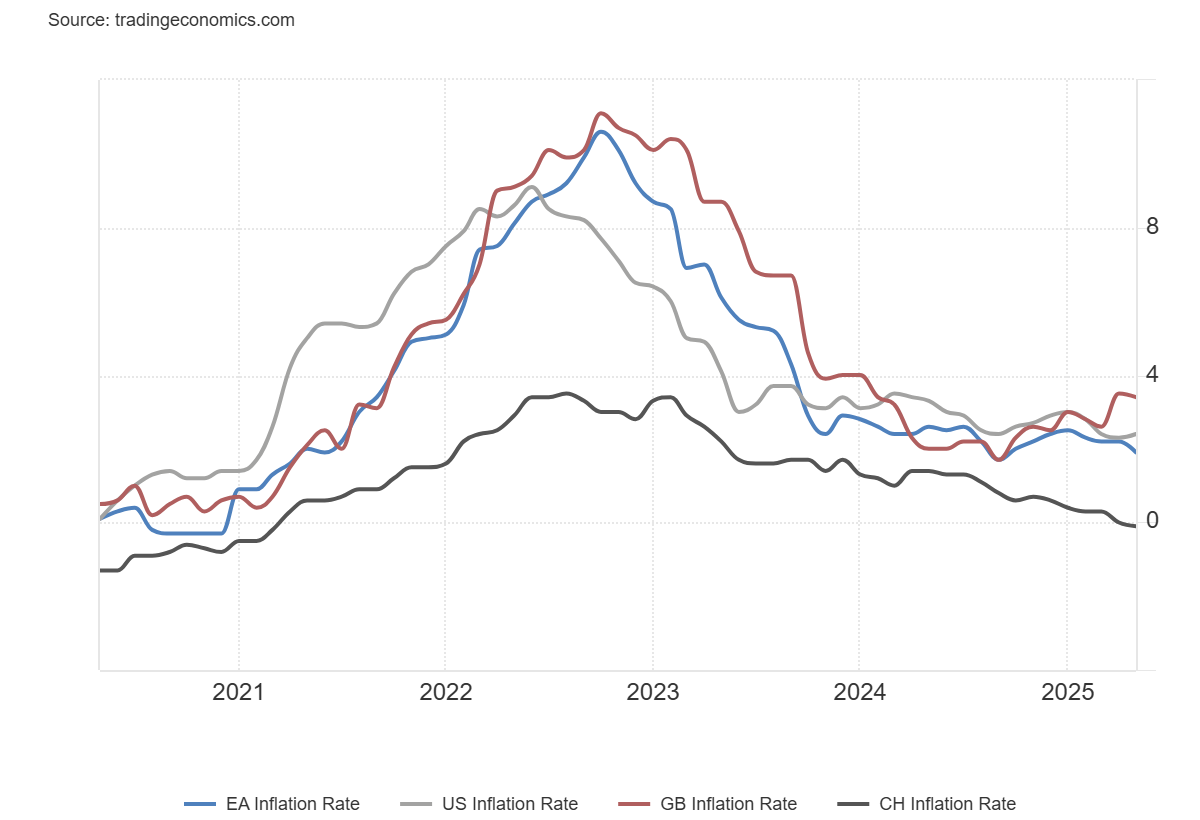

通脹仍然過高

儘管通貨緊縮正在推進,但並非所有主要央行都已達到平衡。5月份,歐元區的年通脹率為1.9%,略低於歐洲央行的2%目標,但央行已表示其意圖暫停降息。

另一方面,美國的通脹率仍為2.4%,英國為3.4%,這些水平被認為對於超寬鬆的貨幣政策來說過高。

在這種背景下,美聯儲和英國央行採取了觀望態度,謹慎調整其利率政策,以應對仍然過高的通脹。尤其是由於與中東衝突相關的能源價格激增和美國關稅上調的潛在影響,通脹壓力可能再次上升。

通脹的地緣政治風險

由於美國關稅、全球貿易中斷和伊朗-以色列戰爭推動能源價格上漲,央行對通脹復甦的擔憂超過了對通貨緊縮復發的擔憂。

這種不確定性促使他們在經濟增長放緩的情況下仍保持利率在零以上。

對負利率政策的痛苦記憶

大多數經濟學家和央行行長現在認識到,負利率的實驗產生了反常的效果。將其作為持久工具的雄心已被放棄。

即使在經濟衰退的情況下,使用其他槓桿的誘惑也將很強,例如財政政策、信貸目標或定向資產購買。

瑞士案例研究,而非全球信號

瑞士國家銀行的決定引發了辯論,但它仍然是一個孤立的案例。在主要經濟體中,回歸零利率甚至負利率遠非當務之急。

在一個受到貿易緊張局勢、地緣政治衝突和更不穩定的通脹影響的世界中,央行最希望的是保持其信譽和操作空間。

低利率的新周期?也許。但普遍回歸零利率?那將需要一次重大危機。

本頁面資訊包含前瞻性陳述,涉及風險和不確定性。本頁所介紹的市場和工具僅供參考,不應以任何方式被視為購買或出售這些資產的建議。在做任何投資決定之前,你都應該做充分的調查。FXStreet不以任何方式保證該資訊沒有錯誤、錯誤或重大錯報。它也不保證這些資料是及時的。在公開市場投資涉及很大的風險,包括損失全部或部分投資,以及精神上的痛苦。所有與投資有關的風險、損失和成本,包括本金的全部損失,均由您負責。本文僅代表作者個人觀點,並不代表FXStreet或其廣告商的官方政策或立場。作者不對本頁連結的資訊負責。

如果文章正文中沒有明確提到,在撰寫本文時,作者在本文中提到的任何股票中都沒有頭寸,也沒有與文中提到的任何公司有業務關係。除了FXStreet,作者沒有收到撰寫這篇文章的報酬。

FXStreet和作者不提供個性化的建議。作者對該資訊的準確性、完整性或適用性不作任何陳述。FXStreet和作者將不承擔任何錯誤,遺漏或任何損失,傷害或損害由此資訊及其顯示或使用引起的。錯誤和遺漏除外。本文作者和FXStreet並非註冊投資顧問,本文內容無意提供任何投資建議。

編輯精選

澳元/美元上漲至新高,目標0.7050

AUD/USD 進一步上升,並保持在近期可能訪問 0.7050 區域的路上。該貨幣對成功擺脫早前的損失,並因美國美元的動能減弱而重新聚焦於上行。展望未來,進口和出口價格將是澳洲接下來的焦點。

歐元/美元在1.1950附近持續受到賣壓

歐元/美元在週三華爾街收盤後接近1.1950區域承壓。美元的反彈促使現貨面臨一些修正,而投資者則繼續評估最新的FOMC事件。週四,市場的關注將集中在每週的美國勞動市場數據和工廠訂單上

比特幣價格預測:BTC在美聯儲利率決策前穩住在$90,000以下

比特幣(BTC)價格在週三逐漸接近關鍵的90,000美元心理關口,本週迄今已反彈3%。對BTC的機構需求表明投資者的謹慎定位,因為現貨交易所交易基金(ETF)在週二記錄了輕微的資金流出。交易者現在將注意力轉向為期兩天的聯邦公開市場委員會(FOMC)會議的結果,以獲取有關利率降息路徑的更多線索,這可能成為短期內加密貨幣王者比特幣波動的關鍵催化劑。

今日外匯:所有目光聚焦於美聯儲和加拿大央行的利率決策,金價突破5200美元

以下是1月28日,星期三您需要了解的內容:美元(USD)從四年低點反彈至96.00以上,進入歐洲交易時段。市場可能在星期三晚些時候美聯儲(Fed)利率決策前變得謹慎,預計利率不會變化。交易者還將密切關注美聯儲主席傑羅姆·鮑威爾在新聞發布會上的講話,以獲取有關未來貨幣政策的更多線索。